Отчет о деятельности страховой компании. Учет и отчетность страховой организации. Оформление дел о суброгации для отправки в суд. Они должны включать в себя

Дневник производственной практики

Наименование базы практики: страховая компания «Росгосстрах»

филиал в с. Бакалы, улица Советская, 9

- 1. Даты прохождения практики

Подпись и печать

Назначена на должность студента-практиканта

Подпись должностного лица

Печать организации

- 2. Календарный план прохождения учебной практики студента

Руководитель практики от предприятия

Руководитель практики от кафедры

3. Учет работы

|

Число, месяц, год |

Выполненная работа за день |

Отметки и замечания руководителя практики |

|

|

Ознакомление с коллективом подразделения, установление личного контакта, ознакомление с нормативно-правовой базой по организации страхового дела в данной организации: уставом, планом работы. |

Замечаний нет |

||

|

Ознакомление с правилами обязательного страхования гражданской ответственности владельцев транспортных средств, с инструкцией по заключению сопровождения договоров обязательного страхования гражданской ответственности владельцев транспортных средств, с делами страхования животных, имущества, строения, квартир, гражданской ответственности др. |

Замечаний нет |

||

|

Заполнение заявлений о заключении договора обязательного страхования гражданской ответственности владельцев транспортных средств, заявлений о внесении в договор страхования изменений, заявлений о расторжении договора обязательного страхования, страховых полисов, договоров обязательного страхования гражданской ответственности владельцев транспортных средств, вычисление страховой премии с ограниченным и неограниченным числом водителей |

Замечаний нет |

||

|

Заполнение договоров добровольного страхования квартир, домов: «Росгосстрах -Квартира Актив»; «Росгосстрах -Дом», договоров страхования Росгосстрах «Фортуна»: «Дети»; «Семья»; «Классика»; договора страхования животных и гражданской ответственности владельцев животных, ознакомление с актом осмотра животного. |

Замечаний нет |

||

|

Получение характеристики, анализ данных для оформления письменного отчета, составление отчета о проделанной работе |

Замечаний нет |

Подпись должностного лица

Печать предприятия

Подпись студента

4. Заключения, сделанные студентом по итогам практики, его предложения.

За время прохождения производственной практики я ознакомилась и изучала деятельность страхования в данной страховой организации: 1) планом работы страховой организации 2) работой страховых агентов 3) формами и методами работы

Также я ознакомилась с различными видами страховых договоров, оформлением документов по основным видам страхования. Научилась заполнять заявления о заключении договора обязательного страхования гражданской ответственности владельца транспортного средства, исходя из этого вычисляла страховую премию, которая зависит от различных коэффициентов: базовой ставки, возраста и стажа водителя, мощности двигателя и т.д. ОСАГО - это обязательное страхование автогражданской ответственности владельцев транспортных средств. ОСАГО рассматривается как мера, направленная на создание определённых финансовых гарантий в отношениях по поводу возмещения между участниками автомобильных аварий. Идея подобного вида страхования не нова: оно действует во многих странах мира. Особенностями «автогражданки» в России являются государственное установление правил страхования и государственное регулирование тарифов. Объектом ОСАГО являются имущественные интересы, связанные с риском гражданской ответственности владельца автотранспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании автотранспортного средства на территории Российской Федерации. К страховому риску по ОСАГО относится наступление гражданской ответственности при ДТП. Важно понимать, что стоимость поврежденного имущества может достигать сотен тысяч рублей, и оплачивать его ремонт придется водителю, который находился за рулем в момент ДТП. Заполняла страховые полиса ОСАГО с неограниченным числом водителей, оформляла квитанцию на получение страховой выплаты. Полис ОСАГО защищает автовладельца от непредвиденных денежных расходов. Научилась заполнять заявления ОСАГО и вычислять страховую премию с ограниченным числом водителей, а также и страхового полиса. Вместе с этим ознакомилась с оформлением полиса добровольного страхования гражданской ответственности владельцев транспортных средств.

Практика послужила для меня начальным пунктом для дальнейшего занятия менеджментом организации, как будущей моей профессией. С помощью практики я реализовала свои навыки и способности к дальнейшей деятельности, применила теоретические знания на практике, углубила «багаж» знаний по выбранной специальности.

Подпись должностного лица

Печать предприятия

Подпись студента

Характеристика студента с места практики

Настоящая характеристика дана студентке Башкирского Государственного Университета

1. Название практики: производственная

2. Место прохождения практики

страховая компания «Росгосстрах», с. Бакалы, улица Советская, 9

3. Выполняемая студентом работа на предприятии (подразделении)

Изучение внутренней документации предприятия (документы по кадрам, внутренние процедуры, должностные инструкции), анализ деятельности предприятия, знакомство с отчетностью и планами предприятия.

4. Оценка прохождения практики (деятельности студента) руководителем предприятия (подразделения)

за время прохождения учебной практики показала хороший теоретический уровень подготовки в вопросах управления предприятием. Всю порученную работу выполняла добросовестно. Стремилась приобретать новые знания, чтобы быть ещё более полезной. В целом работу

можно оценить на «………….»

___________________ /. /

Справка о прохождении производственной практики

Страховая компания «Росгосстрах»

Справка выдана

Настоящим подтверждается, что проходила производственную практику в страховой компании «Росгосстрах» в период с 1 по 7 июля 2013 г. В ходе производственной практики решались следующие задачи:

- ознакомление с организационной структурой предприятия, работой основных структурных подразделений;

- знакомство с функциональными обязанностями менеджера;

- подготовка к самостоятельной работе практиканта в соответствии с должностной квалификационной характеристикой менеджера;

- знакомство с составлением первичных документов в организации.

В процессе решения вышеуказанных задач. проявила себя как грамотный, хорошо подготовленный специалист. Считаю возможным зачесть прохождение практики студентом.

Директор страховой компании «Росгосстрах», филиал в с. Бакалы

___________________ /. /

1. Бухгалтерская отчетность страховой организации как единая система данных о финансовом положении страховой организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении составляется на основе данных бухгалтерского учета.

В соответствии с настоящим Законом, Приказом Минфина РФ от 11 мая 2010 г. N 41н "О формах бухгалтерской отчетности страховых организаций и отчетности, представляемой в порядке надзора" для страховых организаций, являющихся юридическими лицами по законодательству Российской Федерации и получивших лицензию на осуществление страховой деятельности, в состав бухгалтерской отчетности страховых организаций входят

:

1) годовая бухгалтерская отчетность состоит из Бухгалтерского баланса страховой организации (форма N 1-страховщик), Отчета о прибылях и убытках страховой организации (форма N 2-страховщик), Отчета об изменениях капитала страховой организации (форма N 3-страховщик), Отчета о движении денежных средств страховой организации (форма N 4-страховщик), приложения к Бухгалтерскому балансу и Отчету о прибылях и убытках страховой организации (форма N 5-страховщик), пояснительной записки, а также аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности страховой организации;

2) промежуточная бухгалтерская отчетность страховой организации включает в себя Бухгалтерский баланс страховой организации (форма N 1-страховщик) и Отчет о прибылях и убытках страховой организации (форма N 2-страховщик);

3) годовая бухгалтерская отчетность страховых медицинских организаций, осуществляющих обязательное и добровольное медицинское страхование , состоит из Бухгалтерского баланса страховой организации (форма N 1-страховщик), Отчета о прибылях и убытках страховой организации (форма N 2-страховщик), Отчета о прибылях и убытках страховой медицинской организации по обязательному медицинскому страхованию (форма N 2а-страховщик), Отчета об изменениях капитала страховой организации (форма N 3-страховщик), Отчета о движении денежных средств страховой организации (форма N 4-страховщик), Отчета о движении денежных средств страховой медицинской организации по обязательному медицинскому страхованию (форма N 4а-страховщик), Приложения к Бухгалтерскому балансу и Отчету о прибылях и убытках страховой организации (форма N 5-страховщик), пояснительной записки, а также аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности страховой медицинской организации;

4) промежуточная бухгалтерская отчетность страховых медицинских организаций, осуществляющих обязательное и добровольное медицинское страхование, состоит из Бухгалтерского баланса страховой организации (форма N 1-страховщик), Отчета о прибылях и убытках страховой организации (форма N 2-страховщик) и Отчета о прибылях и убытках страховой медицинской организации по обязательному медицинскому страхованию (форма N 2а-страховщик);

5) годовая бухгалтерская отчетность страховых медицинских организаций, осуществляющих только обязательное медицинское страхование, состоит из Бухгалтерского баланса страховой организации (форма N 1-страховщик), Отчета о прибылях и убытках страховой медицинской организации по обязательному медицинскому страхованию (форма N 2а-страховщик), Отчета об изменениях капитала страховой организации (форма N 3-страховщик), Отчета о движении денежных средств страховой медицинской организации по обязательному медицинскому страхованию (форма N 4а-страховщик), Приложения к Бухгалтерскому балансу и Отчету о прибылях и убытках страховой организации (форма N 5-страховщик), пояснительной записки, а также аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности страховой медицинской организации.

6) промежуточная бухгалтерская отчетность страховых медицинских организаций, осуществляющих только обязательное медицинское страхование, состоит из Бухгалтерского баланса страховой организации (форма N 1-страховщик) и Отчета о прибылях и убытках страховой медицинской организации по обязательному медицинскому страхованию (форма N 2а-страховщик).

Вся отчетность представляется страховщиками в Федеральную службу по финансовым рынкам и ее территориальные органы.

Для представления страховыми организациями в порядке надзора в Федеральную службу по финансовым рынкам и ее территориальные органы утверждены типовые формы

:

- отчет о платежеспособности - форма N 6-страховщик;

- отчет о размещении средств страховых резервов - форма N 7-страховщик;

- отчет о размещении средств страховых резервов по обязательному медицинскому страхованию - форма N 7а-страховщик;

- отчет о страховых резервах - форма N 8-страховщик;

- отчет об использовании средств фонда (резерва) предупредительных мероприятий - форма N 9-страховщик;

- отчет об операциях перестрахования - форма N 10-страховщик;

- информация по операционному сегменту - форма N 11-страховщик;

- информация о дочерних и зависимых обществах - форма N 12-страховщик;

- информация о филиалах и представительствах - форма N 13-страховщик;

- отчет о составе активов, принимаемых для покрытия собственных средств, - форма N 14-страховщик.

2. При формировании бухгалтерской отчетности раскрывается информация об изменениях учетной политики, оказавших или способных оказать существенное влияние на финансовое положение страховой организации, финансовые результаты ее деятельности и (или) движение денежных средств, об операциях в иностранной валюте, о материально-производственных запасах, об основных средствах, о доходах и расходах организации, о последствиях событий после отчетной даты, о последствиях условных фактов хозяйственной деятельности, а также по раскрытию в бухгалтерской отчетности той или иной информации об активах, капитале и резервах и обязательствах организации. Такое раскрытие может быть осуществлено организацией путем включения соответствующих показателей, таблиц, расшифровок непосредственно в формы бухгалтерской отчетности или в пояснительную записку.

Страховая организация вправе представлять дополнительную информацию, сопутствующую бухгалтерской отчетности, если органы управления страховой организации считают ее полезной для заинтересованных пользователей при принятии экономических решений. В ней раскрываются динамика важнейших экономических и финансовых показателей деятельности организации за ряд лет (объем страховых премий и страховых выплат всего и по видам страхования по договорам страхования (основным договорам) и договорам перестрахования , удельный вес страховых премий по видам страхования в общем объеме страховых премий по договорам страхования (основным договорам), состав и объем страховых резервов, прибыль до налогообложения, в том числе от операций по страхованию жизни и от операций страхования иного, чем страхование жизни); характеристика инвестиционной деятельности (состав инвестиций, полученный инвестиционный доход, эффективность инвестиционной деятельности, предполагаемые изменения в структуре инвестиций); политика управления рисками; планируемое расширение проводимых видов страхования и территории оказания страховых услуг, используемых методов по продаже страховых полисов; предполагаемые капитальные и долгосрочные финансовые вложения; политика в отношении заемных средств, управления рисками; иная информация.

1) нормативное соотношение собственных средств (капитала) страховщика и принятых обязательств;

2) состав и величину сформированных страховых резервов и результаты их изменений;

3) состав и структуру активов, в которые размещены собственные средства (капитал) страховщика;

4) состав и структуру активов, в которые размещены средства страховых резервов страховщика;

5) операции по перестрахованию с указанием сведений о перестрахователях и перестраховщиках;

6) структуру финансового результата деятельности страховщика по отдельным видам страхования;

7) состав акционеров (участников) и их доли в уставном капитале страховщика;

8) иную информацию, установленную нормативными правовыми актами органа страхового надзора.

Представляемая бухгалтерская отчетность прилагается к сопроводительному письму страховой организации, оформленному в установленном порядке и содержащему информацию о составе представляемой бухгалтерской отчетности. Страховые организации в составе промежуточной бухгалтерской отчетности, составленной за первое полугодие, представляемой в Федеральную службу страхового надзора и ее территориальные органы, представляют копию публикации годовой бухгалтерской отчетности за предыдущий год с указанием даты и источника публикации.

3. Пункт 3 настоящей статьи предусматривает необходимость утверждения органом страхового надзора Плана счетов бухгалтерского учета страховщика. Однако Приказ Минфин РФ от 11 мая 2010 г. N 41н предусматривает ведение бухгалтерского учета по общему Плану счетов (см. Приказ Минфина РФ от 31 октября 2000 г. N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению"), который применяется и иными организациями с учетом особенностей страховой деятельности и ее учета. Указанные особенности определены Приказом Минфина РФ от 4 сентября 2001 г. N 69н "Об особенностях применения страховыми организациями Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению".

Так, для ведения бухгалтерского учета страховщиками вводятся дополнительные счета:

- счет 22 - выплаты по договорам страхования, сострахования и перестрахования - предназначен для обобщения страховой организацией информации о страховых выплатах за отчетный период в связи с наступлением страхового случая по договорам страхования, сострахования и перестрахования, долях перестраховщиков в страховых выплатах по договорам, переданным страховой организацией в перестрахование, возвращенных страховых премиях (взносах) и выплаченных выкупных суммах;

- счет 78 - расчеты по договорам страхования, сострахования и перестрахования - предназначен для обобщения информации о расчетах страховой организации со страхователями, перестраховщиками, перестрахователями, состраховщиками, страховыми агентами, страховыми брокерами по заключенным договорам страхования, сострахования и перестрахования;

- счет 92 - страховые премии (взносы) - предназначен для обобщения информации о начисленных в отчетном периоде страховых премиях (взносах) по договорам страхования, сострахования и перестрахования, заключенным страховой организацией;

- счет 95 - страховые резервы - предназначен для обобщения информации о страховых резервах, образуемых страховой организацией в соответствии с действующим законодательством на основании положений о порядке формирования страховых резервов, утвержденных в установленном порядке, доли перестраховщиков в страховых резервах и результатах изменения страховых резервов.

Основной особенностью ведения бухгалтерского и иного учета субъектами страховой деятельности является разграничение его применительно к отдельным видам страхования. Однако настоящий Закон предусматривает лишь необходимость отграничения в рамках учета операций по личному страхованию от иных видов деятельности. Поскольку указанное требование Закона является императивным, то оно подлежит обязательному исполнению всеми субъектами, осуществляющими страховую деятельность. Отграничение иных видов страхования допускается при необходимости по решению самого субъекта страховой деятельности, поскольку подзаконные акты органа страхового надзора позволяют изменять общий порядок для удобства и упрощения порядка ведения учета и сдачи отчетности.

4. Страховая организация представляет в порядке надзора в Федеральную службу по финансовым рынкам и ее территориальные органы следующие формы отчетности:

1) отчет о платежеспособности - под нормативным соотношением между активами страховщика и принятыми им страховыми обязательствами понимается величина, в пределах которой страховщик, исходя из специфики заключенных договоров и объема принятых страховых обязательств, должен обладать собственным капиталом, свободным от любых будущих обязательств, за исключением прав требования учредителей, уменьшенным на величину нематериальных активов и дебиторской задолженности, сроки погашения которой истекли.

Фактический размер маржи платежеспособности страховщика рассчитывается как сумма :

- уставного (складочного) капитала;

- добавочного капитала;

- резервного капитала;

- нераспределенной прибыли отчетного года и прошлых лет;

- уменьшенная на сумму:

непокрытых убытков отчетного года и прошлых лет;

задолженности акционеров (участников) по взносам в уставный (складочный) капитал;

собственных акций, выкупленных у акционеров;

нематериальных активов;

дебиторской задолженности, сроки погашения которой истекли;

2) отчет о размещении средств страховых резервов - заполняется на основании данных аналитического учета по счетам учета финансовых вложений и других счетов, на которых учитываются активы, принимаемые для покрытия страховых резервов;

3) отчет о размещении средств страховых резервов по обязательному медицинскому страхованию - составляют страховые организации, осуществляющие обязательное медицинское страхование. Отчет заполняется на основании данных аналитического учета по счетам учета финансовых вложений и других счетов, на которых учитываются активы, принимаемые в покрытие страховых резервов по обязательному медицинскому страхованию;

4) отчет о страховых резервах - формирование страховых резервов по страхованию жизни осуществляется в целях оценки обязательств страховщика, выраженных в денежной форме, по предстоящим страховым выплатам и обслуживанию этих обязательств по договорам страхования, сострахования, перестрахования (в части принятия страхового риска), относящимся к страхованию жизни, которое обеспечивает защиту имущественных интересов, связанных с дожитием граждан до определенного возраста или срока, со смертью, а также с наступлением иных событий в жизни страхователей (застрахованных), предусмотренных договором страхования (рождение ребенка, бракосочетание, достижение пенсионного возраста, потеря кормильца, утрата трудоспособности (инвалидность), заболевания, представляющие опасность для жизни), в том числе с участием страхователя (застрахованного) в инвестиционном доходе страховщика;

5) отчет об использовании средств фонда (резерва) предупредительных мероприятий - заполняется на основании данных аналитического учета средств, предназначенных для финансирования мероприятий по предупреждению несчастных случаев, утраты или повреждения застрахованного имущества;

6) отчет об операциях перестрахования - отражает сведения об операциях перестрахования с резидентами Российской Федерации (на территории Российской Федерации) и с нерезидентами Российской Федерации (за пределами Российской Федерации). Данная форма отчетности составляется на основании данных бухгалтерского баланса страховой организации, отчета о прибылях и убытках страховой организации, а также данных аналитического учета операций перестрахования и страховых резервов;

7) информация по операционному сегменту - содержит сведения, отражающие формирование результата от операций по важнейшим проводимым видам страхования иным, чем страхование жизни. Информация заполняется на основании данных бухгалтерского баланса страховой организации, отчета о прибылях и убытках страховой организации, а также данных аналитического учета операций перестрахования и страховых резервов;

8) информация о дочерних и зависимых обществах - содержит сведения о наличии дочерних и зависимых страховых обществ и обществ, не являющихся страховыми организациями. По каждому дочернему и зависимому обществу указываются их полное наименование в соответствии с их учредительными документами; идентификационный номер налогоплательщика, присвоенный соответственно дочернему и зависимому обществам налоговым органом по месту их постановки на учет без указания кода причины постановки на учет; адрес, указанный в учредительных документах или ином распорядительном документе о создании дочернего, зависимого общества; вид деятельности;

9) информация о филиалах и представительствах - содержит сведения о наличии филиалов и представительств страховой организации, их наименовании и месте нахождения;

10) отчет о составе активов, принимаемых для покрытия собственных средств , - заполняется на основании данных аналитического учета по счетам учета финансовых вложений и других счетов, на которых учитываются активы, принимаемые для покрытия собственных средств страховой организации.

Отчетность в порядке надзора составляют страховые организации, являющиеся юридическими лицами по законодательству Российской Федерации и получившие лицензию на осуществление страховой деятельности.

Страховые организации включают в отчетность в порядке надзора показатели деятельности всех филиалов и представительств. Страховые организации, не осуществляющие обязательное медицинское страхование, в составе годовой отчетности в порядке надзора не представляют Отчет о размещении средств страховых резервов по обязательному медицинскому страхованию. Страховые медицинские организации, осуществляющие только обязательное медицинское страхование, в составе годовой отчетности в порядке надзора не представляют: отчет о платежеспособности, отчет о размещении средств страховых резервов, отчет о страховых резервах, отчет об операциях перестрахования, информацию по операционному сегменту.

Годовая отчетность в порядке надзора представляется страховой организацией вместе с годовой бухгалтерской отчетностью в установленные для представления годовой бухгалтерской отчетности сроки в территориальный орган Федеральной службы страхового надзора, осуществляющий страховой надзор на территории по месту нахождения данной страховой организации, в двух экземплярах (ксерокопии не принимаются) по утвержденным формам, а также на сменных носителях информации.

Сменные носители информации (два компакт-диска (CD-R)) после записи информации должны быть закрыты и содержать одинаковую информацию.

Основными требованиями при представлении отчетности в порядке надзора являются полнота ее заполнения, своевременность представления, а также достоверность отчетных данных. Отчетность в порядке надзора должна соответствовать данным бухгалтерского учета и бухгалтерской отчетности.

Указанные общие требования предъявляются и в отношении статистической отчетности, которая подлежит представлению страховщиками. Так, в соответствии с требованиями действующих нормативных актов субъекты страхового дела представляют уполномоченному органу статистический отчет по форме N 2-С "Сведения о деятельности страховой (страховой медицинской) организации за ____ год".

Два компакт-диска должны содержать одинаковую информацию.

При представлении отчетности на сменных носителях информации страховыми (страховыми медицинскими) организациями должны быть обеспечены следующие условия:

- идентичность информации, представляемой страховой (страховой медицинской) организацией в виде электронной записи на сменных носителях информации и на бумажном оригинале;

- соблюдение соотношений (взаимоувязок) показателей формы годовой статистической отчетности N 2-С "Сведения о деятельности страховой (страховой медицинской) организации за ____ год".

Годовая статистическая отчетность составляется страховыми (страховыми медицинскими) организациями (страховщиками), являющимися юридическими лицами по законодательству Российской Федерации и получившими лицензию на осуществление страховой деятельности (осуществление обязательного медицинского страхования) (см. Приказ Минфина РФ от 20 октября 2008 г. N 113н "О форме годовой статистической отчетности N 2-С "Сведения о деятельности страховой (страховой медицинской) организации за ____ год" и порядке ее составления и представления").

Страховые (страховые медицинские) организации, имеющие в своем составе филиалы или иные обособленные подразделения, включают в годовую статистическую отчетность показатели деятельности филиалов и иных обособленных подразделений.

Форма N 2-С содержит сведения по договорам страхования, сострахования, перестрахования и обязательного медицинского страхования за отчетный год, сведения о деятельности и численности страховых агентов, о численности работников страховой (страховой медицинской) организации, а также о представителях страховой организации в субъектах Российской Федерации, выполняющих полномочия страховой организации по рассмотрению требований потерпевших о выплатах по договорам обязательного страхования гражданской ответственности владельцев транспортных средств и их осуществлению, и состоит из следующих разделов:

- общие показатели;

- добровольное личное страхование;

- добровольное имущественное страхование;

- обязательное личное страхование;

- обязательное страхование гражданской ответственности владельцев транспортных средств;

- перестрахование;

- обязательное медицинское страхование;

- обязательное страхование гражданской ответственности перевозчика перед пассажиром воздушного судна.

В соответствии с Приказом Минфина РФ от 11 февраля 2010 г. N 14н общества взаимного страхования дополнительно к форме годовой статистической отчетности N 2-С составляют и представляют сведения о числе членов общества взаимного страхования за ___ год.

5. Страховой брокер - посредник между страхователем и страховщиком, получающий за это посредничество определенное вознаграждение. В отличие от страхового агента, ведущего операции только от имени и по поручению страховщика, уполномочившего его на это, страховой брокер самостоятельно размещает страховые риски в любой страховой компании и защищает, как правило, интересы страхователя.

Страховые брокеры составляют статистическую отчетность по формам и в порядке, которые установлены органом страхового надзора по согласованию с органом страхового регулирования, и представляют эту отчетность в орган страхового надзора.

Приказом Минфина РФ от 11 мая 2006 г. N 76н "О порядке представления сведений о страховой брокерской деятельности" утверждена форма "Сведения о страховой брокерской деятельности за ____ год" (форма N 1-брокер) согласно Приложению к данному Приказу. Этим же Приказом для страховых брокеров, получивших лицензию на осуществление страховой брокерской деятельности, установлено, что представление сведений о страховой брокерской деятельности по форме N 1-брокер осуществляется ежегодно, не позднее 1 февраля года, следующего за отчетным.

Введение. 3

1 Общая характеристика организации ОАО СК «ПАРИ». 4

2 Производственная служба. 8

3 Служба маркетинга. 20

4 Кадровая служба. 31

5 Финансовая служба………………………………………………………………………………………… 48

Заключение. 62

Список использованных источников. 63

Приложения…………………………………………………………………………65

Введение

Целью прохождения преддипломной практики явилось закрепление в практической деятельности знаний, умений и навыков, полученных в процессе обучения, а также сбор информации для написания дипломного проекта.

В соответствии с целью поставлены следующие задачи:

Изучить принципы работы организации;

Провести обзор страховой отрасли;

Изучить структуру и функции филиала;

Проанализировать организационную структуру предприятия;

Определить функции отдела кадров, оценить человеческие ресурсы предприятия;

Оценить финансовое состояние предприятия.

Объект преддипломной практики – филиал страховой компании ОАО СК «ПАРИ».

Данный отчет содержит общую информацию о предприятии, на котором пройдена производственная преддипломная практика.

Источниками информации для проведения исследования выступают: годовой бухгалтерский отчет за 2007 и 2009 года, отчет о прибылях и убытках за 2007 и 2009 года, нормативные документы и другие источники. Особое внимание уделялось ознакомлению с формой бухгалтерской отчетности по основным показателям хозяйственной деятельности.

1 Общая характеристика организации ОАО СК «ПАРИ»

ОАО СК «ПАРИ» занимается страховой деятельностью. Предприятие с точки зрения видов увслуг, оказывает нематериальные услуги. Данная организация находиться по адресу: г.Ростов-на-Дону, ул.красноармейская 146. Юридическая форма организации – Открытое Акционерное Общество. Форма собственности - коммерческая. Целью ОАО СК «ПАРИ» в соответствии с Уставом является извлечение прибыли.

СК «ПАРИ» основана 3 марта 1992 года в Москве. С 1994 года имеет постоянную лицензию Росстрахнадзора. Крупнейшими перестраховочными компаниями являются: Munich Re, Swiss Re, Hannover Re, SCOR .

На сегодняшний день СК «ПАРИ» является одной из крупнейших универсальных страховых компаний, имеющих лицензию на осуществление 49 видов добровольного и обязательного страхования. Компания развила региональную сеть, представленную в крупных российских городах: нижний Новгород, Новосибирск, Пермь, Рязань, Ростов-на-Дону, Самара, Санкт-Петербург,Саратов. СК «ПАРИ» входит в состав 100 крупнейших страховых компаний по итогам 2009 года и занимает 69-ое место .

Ск «ПАРИ» предоставляет широкий спектр страховых услуг как для юридических, так и для физических лиц. Приоритетными видами страхования компания выбрала следующие:

· страхование грузоперевозок;

· ипотечное страхование;

· имущественное страхование.

Услуги страхования рассчитаны на любого клиента, который осознает необходимость страхования и его защитную функцию.

СК «ПАРИ» предлагает широкий выбор различных страховых продуктов:

· ДМС - добровольное медицинское страхование;

· ОСАГО - обязательное страхование автогражданской

ответственности;

· автострахование – КАСКО (страхование автомобиля от ущерба и угона), ДСАГО (добровольное страхование автогражданской ответственности), страхование водителей и пассажиров от несчастных случаев, страхование от механических и электрических поломок, страхование прав собственности на автомобиль, страхование автопарков организации, комплексное автострахование.

· страхование грузов;

· страхование контейнеров (стандартные сухогрузные общего назначения, открытые контейнеры-платформы с торцевыми стенками, контейнеры-цестерны, танк-контейнеры и другие;

· страхование ответственности (аудиторов, владельцев и эксплуататоров гидротехнических сооружений, владельцев и эксплуататоров опасных технических сооружений, медицинских учреждений, оценщиков, строительных компаний, судовладельцев, туристических операторов, производителей товаров и услуг, юридических лиц, операторов складов, ответственность за неисполнение госконтрактов);

· титульное страхование – защита интересов собственника в случае появления претендентов на его имущество;

· страхование убытков от перерывов в производстве;

· страхование рисков неисполнения договорных обязательств;

· экологическое страхование - добровольное и обязательное государственное страхование юридических лиц и граждан, объектов их собственности и доходов на случай экологического и стихийного бедствия, аварий и катастроф;

· страхование расходов на ликвидацию чрезвычайных ситуаций;

· страхование сотрудников от несчастных случаев;

· страхование животных – страхование спортивных и племенных лошадей;

· страхование квартир, домов;

· страхование банковских ячеек и т.д. .

Большую часть ассортимента составляют пакеты автострахования и страхования грузоперевозок. Это связано с тем, что данные типы имущественного страхования являются менее убыточными и выплаты по ним происходят в десятки раз реже, чем по ОСАГО.

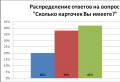

Объемы стртаховых премий СК «ПАРИ» (рис. 1.1) в последние годы стабильно возрастал, но в 2009 году снизились в виду экономического кризиса в стране, который повлек за собой тенденцию отложенного потребительского спроса на различного вида услуги.

Рис. 1.1 –Динамика объема страховых премий в ОАО СК «ПАРИ»

Страховая компания «ПАРИ» поставила перед собой 30 приоритетных стратегических целей. Эти цели лежат в сферах финансов, экономики, взаимоотношений с рынком, с клиентами и персоналом, а также в области осуществляемых компанией бизнес – процессов.

В группу стратегических целей в области «Финансы и Экономика» компания, помимо других, включила наращивание собственных средств, многократное превышение уровня финансовой надежности и платежеспособности над среднерыночным уровнем, оптимизацию уровня издержек и прочие.

В рамках целей блока «Рынок и Клиенты», компания намерена увеличивать долю новых клиентов. Компания также будет добиваться повышения увеличения численности постоянных клиентов. Среди других целей - увеличение долей компании на отдельных субрынках страхования, повышение уровня кросс – маркетинга и другие.

В блоке целей «Бизнес – процессы» - повышение качества андеррайтинга, автоматизация процессов по обслуживанию клиентов, перевод корпоративной системы управления взаимоотношениями с клиентами (CRM) на более высокие уровни и т.д.

В группу стратегических целей «Инфраструктура и Сотрудники» включены такие цели, как увеличение производительности труда, достижение соответствия системы мотивации и стимулирования труда поставленным стратегическим задачам и т.д. .

СК «ПАРИ» является членом следующих профессиональных союзов и объединений:

· Всероссийский Союз Старховщиков;

· Национальная Страховая Гильдия;

· Российский Союз Автостраховщиков;

· Московская Торгово-Промышленная Палата;

· Ростовская Торгово-Промышленная Палата;

· Российский Книжный Союз;

· Поволжская логистическая ассоциация;