Как списываются материалы с мц04. Оформляем продажу материальных ценностей, учтенных на забалансовом счете 1с бухгалтерия счет мц 09 какими документами

С 1 января 2006 года увеличился лимит отнесения имущества к основным средствам до 20 000 руб. При этом в НК РФ лимит отнесения активов к амортизируемому имуществу не изменился и остался в пределах 10 000 рублей. Таким образом, может возникнуть ситуация, когда один и тот же объект будет отражаться в бухгалтерском учете как МПЗ, а в налоговом - как амортизируемое имущество. О том, как учитывать активы, стоимостью до 20 000 рублей, в "1С:Предприятии", рассказывают методисты фирмы "1С".

Учет основных средств стоимостью до 20 000 руб. в "1С:Бухгалтерии 8.0"

Порядок отражения в бухгалтерском и налоговом учете совпадает

Для учета активов, которые удовлетворяют критериям включения в состав основных средств, но согласно учетной политике организации должны отражаться в бухгалтерском учете в составе МПЗ, а по правилам НК РФ в составе материальных расходов, рекомендуется использовать механизм учета инвентаря и хозяйственных принадлежностей. Отражать такие объекты можно на счете 10.09 "Инвентарь и хозяйственные принадлежности". Согласно Инструкции по применению плана счетов (утв. приказом Минфина России от 31.10.2000 № 94н) этот счет предназначен для учета наличия и движения инвентаря, инструментов, хозяйственных принадлежностей и других средств труда, которые включаются в состав средств в обороте.

Оприходование МПЗ

Оприходование таких МПЗ отражается в программе точно так же, как и любых других материалов. Для этого используется документ "Поступление товаров и услуг" с видом операции "покупка, комиссия". В качестве счета учета приходуемых МПЗ следует указать счет 10.09 "Инвентарь и хозяйственные принадлежности" (как для бухгалтерского, так и для налогового учета по налогу на прибыль).

Передача МПЗ в производство (эксплуатацию)

Для передачи МПЗ в производство следует использовать документ "Передача материалов в эксплуатацию", на закладке которого "Инвентарь и хозяйственные принадлежности" указывается номенклатура, способ отражения расходов по погашению стоимости номенклатуры, количество передаваемых в производство объектов МПЗ, материально-ответственное лицо, а также счета учета номенклатуры на складе.

Обратите внимание, что способ отражения расходов по амортизации (погашению стоимости), указываемый на закладке "Инвентарь и хозяйственные принадлежности" документа "Передача материалов в эксплуатацию" не должен иметь более одной строки (см. рис. 1).

Забалансовый счет МЦ.04 "Инвентарь и хозяйственные принадлежности в эксплуатации" предназначен для обеспечения надлежащего контроля за движением инвентаря и хозяйственных принадлежностей в эксплуатации. Аналитический учет по этому счету ведется в разрезе номенклатуры, партий материалов в эксплуатации и материально-ответственных лиц.

Списание МПЗ при фактическом выбытии

При фактическом выбытии МПЗ их можно списать с забалансового счета МЦ.04. Для этого используется документ "Списание материалов из эксплуатации", на закладке которого "Инвентарь и хозяйственные принадлежности" указывается номенклатура, партия материалов в эксплуатации, материально-ответственное лицо и количество списываемых объектов МПЗ.

При проведении документа объект МПЗ будет списан с кредита забалансового счета 10.МЦ.

Если в налоговом учете актив отражается в составе ОС

Оприходование актива

Если в налоговом учете актив должен быть включен в состав амортизируемого имущества, тогда как в бухгалтерском учете учетная политика организации требует его отражения в составе МПЗ, его оприходование в программе следует отражать как поступление объекта внеоборотных активов при помощи документа "Поступление товаров и услуг" с видом операции "оборудование". Поскольку срок полезного использования такого объекта превышает 12 месяцев, а стоимость на момент поступления не всегда еще окончательно сформирована, то до принятия специального решения о включении этого актива в состав материально-производственных запасов, его следует оприходовать на счет 08.04 "Приобретение объектов основных средств" (как по бухгалтерскому, так и по налоговому учету).

Принятие актива к учету

После того, как стоимость актива будет окончательно сформирована, он должен быть отражен в бухгалтерском учете в составе МПЗ, а в налоговом учете - включен в состав основных средств.

Для отражения этой операции в программе используется документ "Принятие к учету ОС" с видом операции "оборудование", где на закладке "Бухгалтерский учет" достаточно выбрать порядок учета актива "Отражение в составе МПЗ". Затем нужно указать объект материально-производственных запасов, а также счет учета и склад, куда он будет оприходован.

На закладке "Налоговый учет" следует указать параметры амортизации основного средства по налоговому учету.

Основные средства, которые в бухгалтерском учете учитываются в составе МПЗ, следует отражать в налоговом учете на отдельном счете 01.МЦ "ОС, учитываемые в составе МПЗ в БУ". Это требуется для корректного отражения сумм временных разниц, а также позволяет вести обособленный учет такого амортизируемого имущества.

Если основное средство отражается в бухгалтерском учете в составе МПЗ, флажок "Начислять амортизацию" на закладке "Налоговый учет" будет недоступен, поскольку начисление амортизации в налоговом учете можно начинать только после того, как материал будет передан в производство. При проведении документа программа отразит реклассификацию актива в бухгалтерском учете - произойдет списание его стоимости со счета учета вложений во внеоборотные активы, а на счет учета материально-производственных запасов будет оприходован новый материал.

При проведении документа объект МПЗ будет оприходован по бухгалтерскому учету на указанные в документе склад и счет учета номенклатуры в количестве, равном количеству принимаемых к учету основных средств, указанных в табличной части "Основные средства" документа "Принятие к учету ОС".В налоговом учете стоимость актива будут перенесена на счет учета основных средств в организации.

Если в организации применяются положения ПБУ 18/02 "Учет расчетов по налогу на прибыль", то при проведении документа будут отражены положительные временные разницы в оценке стоимости материалов (счет 10.МЦ) и отрицательные временные разницы в оценке стоимости основных средств (счет 01.МЦ). Это вспомогательные данные, предназначенные для отражения отложенных налоговых активов, которые должны быть отражены в том периоде, когда объект будет списан на затраты в бухгалтерском учете.

Счет налогового учета 10.МЦ "Материалы, учитываемые в составе ОС в НУ" предназначен для отражения сумм временных разниц по материалам, учитываемым в налоговом учете в составе основных средств.

Передача объекта в производство (эксплуатацию)

Для передачи МПЗ в производство в бухгалтерском учете следует использовать документ "Передача материалов в эксплуатацию", на закладке которого "Инвентарь и хозяйственные принадлежности" указывается номенклатура, способ отражения расходов по погашению стоимости номенклатуры, количество передаваемых в производство объектов МПЗ, материально-ответственное лицо, а также счета учета номенклатуры на складе.

В качестве счета налогового учета передаваемых в эксплуатацию объектов МПЗ следует указать счет налогового учета 10.МЦ для корректного отражения временных разниц в оценке стоимости активов, поскольку в налоговом учете данные МПЗ были отражены в составе основных средств.

При проведении документа стоимость передаваемых в производство объектов МПЗ будет списана со счета учета материалов на складе на счет учета затрат на производство (расходов на продажу), указанный в способе отражения расходов.

Одновременно в целях обеспечения надлежащего контроля за движением этих объектов в производстве или эксплуатации, они будут автоматически отражены по дебету специального забалансового счета МЦ.04 "Инвентарь и хозяйственные принадлежности в эксплуатации".

Если в организации применяются положения ПБУ 18/02, то при проведении документа сумма временных разниц в оценке материалов, отраженных в налоговом учете в составе основных средств, будет перенесена со счета 10.МЦ на счет учета затрат на производство (расходов на продажу), указанный в способе отражения расходов.

Начисление амортизации по налоговому учету

После того как в бухгалтерском учете будет отражена передача объекта МПЗ в эксплуатацию, в налоговом учете необходимо установить флажок начисления амортизации по соответствующему объекту основных средств. Этот флажок может быть установлен документом "Изменение состояния ОС", который нужно оформлять только по налоговому учету.

В результате по основному средству, числящемуся в налоговом учете, будет ежемесячно начисляться амортизация (начиная с месяца, следующего за тем, в котором был установлен данный флажок).

Списание объекта при фактическом выбытии

При фактическом выбытии объектов МПЗ их можно списать с забалансового счета МЦ.04 (подробнее о методике списания см. выше).

Списание основного средства

При фактическом выбытии объекта МПЗ можно списать соответствующий ему объект основных средств в налоговом учете.

Для этого используется документ "Списание ОС", в котором достаточно заполнить колонки, относящиеся только к налоговому учету.

Колонки, относящиеся к бухгалтерскому учету, в данном случае заполнять не нужно.

При проведении документа основное средство будет списано с налогового учета.

Изменения в учете основных средств

Приказом Минфина России от 12.12.2005 № 147н "О внесении изменений в положение по бухгалтерскому учету "Учет основных средств" ПБУ 6/01", начиная с бухгалтерской отчетности 2006 года, установлены новые правила учета основных средств. Изменения, в частности, затронули порядок учета малоценных объектов основных средств. Теперь активы, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 20 000 рублей за единицу, могут отражаться в бухгалтерском учете в составе материально-производственных запасов. В организации должен быть организован контроль за их движением. Кроме того, с 2006 года объекты основных средств стоимостью не более 10 000 рублей не разрешается списывать на затраты на производство при передаче в эксплуатацию.

Для целей налогового учета, амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 рублей (п.1 ст. 256 НК РФ). Таким образом, объект основных средств может в бухгалтерском учете отражаться в составе МПЗ, а в налоговом - в составе амортизируемого имущества.

Способ отражения основных средств стоимостью до 20 000 рублей для целей бухгалтерского учета определяется организацией самостоятельно, и раскрывается в учетной политике.

Подробнее про изменения ПБУ 6/01 читайте .

Методистами фирмы "1С" реализована следующая методика учета.

Учет основных средств стоимостью до 20 000 руб. в "1С:Бухгалтерии 7.7"

В типовой конфигурации реализована следующая методика отражения основных средств в учете:

Учет основных средств, стоимостью до 10 000 рублей

Для учета активов, которые отражаются в бухгалтерском учете в составе МПЗ, а в налоговом - в составе материальных расходов, рекомендуется использовать документы учета материалов. Такие объекты отражаются на счете 10.9 "Инвентарь и хозяйственные принадлежности". Согласно Инструкции по применению плана счетов (утв. приказом Минфина России от 31.10.2000 № 94н) счет предназначен для учета наличия и движения инвентаря, инструментов, хозяйственных принадлежностей и других средств труда, которые включаются в состав средств в обороте.

Поступление указанных объектов оформляется при помощи документа "Поступление материалов". В табличной части документа следует выбрать соответствующие элементы справочника "Материалы".

Передачу в производство объектов, учтенных на счете 10.9, следует оформлять документом "Передача материалов в эксплуатацию". При отражении данной операции, в шапке документа, в реквизите "Вид материала" следует выбрать значение "Инвентарь и хоз. принадлежности". При этом в табличной части можно будет указать материалы, учтенные на счете 10.9 и материально ответственное лицо (см. рис. 2).

Рис. 2. Документ "Передача материалов в эксплуатацию"

При проведении автоматически будут сформированы проводки по вспомогательному забалансовому счету МЦ.04 "Инвентарь и хозяйственные принадлежности в эксплуатации" (рис. 3). Данный счет используется для организации контроля за движением инвентаря и хозяйственных принадлежностей в эксплуатации.

Рис. 3. Проводки, формируемые документом "Передача материалов в эксплуатацию", при отражении передачи инвентаря и хоз. принадлежностей

Примечание:

Вспомогательный забалансовый счет МЦ.04 предназначен для учета инвентаря и хозяйственных принадлежностей, переданных в эксплуатацию. Аналитический учет ведется по отдельным наименованиям и сотрудникам. Проводки по счету формируются автоматически при проведении документов "Передача материалов в эксплуатацию" и "Списание материалов в эксплуатации".

Списание инвентаря, введенного в эксплуатацию, оформляется документом "Списание материалов в эксплуатации". Если значением реквизита "Вид материалов" является "Инвентарь и хоз. принадлежности", то в табличной части можно указать материалы, учтенные на счете 10.9 и материально ответственное лицо (рис. 4). Документ формирует проводки только по кредиту вспомогательного счета МЦ.04 (рис. 5). Данная операция отражает выбытие объектов инвентаря (хозяйственных принадлежностей), связанное с истечением срока их полезного использования.

Рис. 4. Документ "Списание материалов в эксплуатации".

Рис. 5. Проводки, формируемые документом "Списание материалов в эксплуатации", при отражении выбытия инвентаря и хоз. принадлежностей.

Прочие операции с такими объектами, не связанные с передачей в производство (эксплуатацию), оформляются при помощи документов по учету материалов.

Объекты, которые удовлетворяют критериям включения в состав основных средств, и отражаются в бухгалтерском учете в составе основных средств, а в налоговом - списываются на расходы текущего периода, отражаются на счете учета вложений во внеоборотные активы. В типовой конфигурации данная операция отражается при помощи документов "Поступление ОС", "Поступление оборудования" и "Передача оборудования в монтаж". Принятие к учету активов осуществляется документом "Ввод в эксплуатацию ОС". При этом на закладке "Общие сведения" следует установить переключатель "Для целей налогового учета" в позицию "Включить в состав расходов" (рис. 6). Объекты отражаются в бухгалтерском учете на счете 01 "Основные средства". Дальнейшие операции с такими объектами оформляются при помощи документов по учету основных средств. При этом проводки будут формироваться только по счетам бухгалтерского учета.

Рис. 6. Ввод в эксплуатацию ОС, включенного для целей налогового учета в состав материальных расходов

Учет основных средств, стоимостью от 10 000 до 20 000 рублей

Поскольку срок полезного использования таких объектов превышает 12 месяцев, а стоимость на момент поступления не всегда еще окончательно сформирована, то до принятия специального решения о включении этих объектов в состав материально-производственных запасов, их следует оприходовать на счет учета вложений во внеоборотные активы. Для этого, в типовой конфигурации предназначены документы "Поступление ОС", "Поступление оборудования" и "Передача оборудования в монтаж". Они формируют операции по счетам 08 и 07, на которых ведется учет приобретенного имущества.

После того, как первоначальная стоимость объекта определена, он может быть отражен в бухгалтерском учете в составе МПЗ. Отражение в бухгалтерском учете указанной операции осуществляется документом "Ввод в эксплуатацию ОС". На закладке "Общие сведения" документа надо установить флажок "Отразить в составе материально-производственных запасов", а на закладке "Бухгалтерский учет" указать материал и место хранения (рис. 7 и 8).

Рис. 7. Закладка "Общие сведения" с установленным флажком "Отразить в составе материально-производственных запасов"

Рис. 8. Закладка "Общие сведения" при установленном флажке "Отразить в составе материально-производственных запасов".

В бухгалтерском учете документ формирует проводки по дебету счета 10.9 "Инвентарь и хозяйственные принадлежности" и кредиту счета 08 "Вложения во внеоборотные активы".

В налоговом учете объект отражается в составе амортизируемого имущества. Для учета таких объектов в конфигурации предусмотрен забалансовый счет Н05.МЦ "Основные средства в составе МПЗ". Одновременно документом формируются проводки, отражающие поступление соответствующего материала на вспомогательный забалансовый счет Н02.МЦ "Материалы, учитываемые в составе ОС" (только количество). Это требуется для обособленного учета объектов, отраженных в составе МПЗ, корректного отражения сумм временных разниц, и контроля остатков материалов по налоговому учету.

Рис. 9. Проводки, формируемые документом "Ввод в эксплуатацию ОС" при отражении основного средства в составе МПЗ

Примечание:

Забалансовый счет Н05.МЦ "Основные средства в составе МПЗ" предназначен для ведения налогового учета основных средств, отраженных в бухгалтерском учете в составе МПЗ. По дебету счета отражается первоначальная стоимость объектов основных средств. Записи по кредиту данного счета производятся в случае выбытия соответствующего объекта основных средств. Проводки по счету формируются автоматически при проведении документов поступления и выбытия объекта основных средств.

Вспомогательный забалансовый счет Н02.МЦ "Материалы, учитываемые в составе ОС" предназначен для количественного учета материалов, учитываемых в налоговом учете в составе основных средств. Проводки по счету формируются автоматически: по дебету - при проведении документов поступления основных средств, отраженных в бухгалтерском учете в составе МПЗ; по кредиту - при проведении документов выбытия материалов, учитываемых в составе основных средств. При передаче материала в эксплуатацию, проводки по кредиту счета формируются в первую очередь.

Таким образом, документ "Ввод в эксплуатацию ОС" отражает переход объекта из внеоборотных активов в состав материально-производственных запасов, поэтому реквизит "Начислять амортизацию" на закладке "Общие сведения" недоступен. Непосредственно ввод в эксплуатацию отражается в учете одновременно с началом использования объекта для производственных целей.

Следует обратить внимание, если объект отражен в бухгалтерском учете, как материал, а в налоговом учете, как основное средство, то для отражения любой операции с этим объектом требуется оформить два документа: один документ - для отражения операции в бухгалтерском учете, второй документ - для отражения операции в налоговом учете. Каждая операция должна отражаться в бухгалтерском и налоговом учете одновременно.

Передача в производство материала, учитываемого в составе основных средств, осуществляется в бухгалтерском учете при помощи документа "Передача материалов в эксплуатацию". В налоговом учете эта операция отражается не документом, а установкой реквизитов справочника "Основное средство":

- в реквизите "Дата ввода в эксплуатацию" указывается дата ввода в эксплуатацию;

- устанавливается флажок "Начислять амортизацию" (запись периодического реквизита необходимо произвести на дату ввода в эксплуатацию).

При проведении, документ "Передача материалов в эксплуатацию" формирует проводку по кредиту счета Н02.МЦ, отражающую в налоговом учете ввод в эксплуатацию соответствующего материала.

Рис. 10. Проводки, формируемые документом "Передача материалов в эксплуатацию", при передаче в производство основных средств, отраженных в составе МПЗ.

Списание материала, учитываемого в составе основных средств, в бухгалтерском учете следует оформлять при помощи документа "Списание материалов в эксплуатации", который отражает выбытие объектов инвентаря (хозяйственных принадлежностей), связанное с истечением срока полезного использования. Для отражения операции выбытия в налоговом учете, необходимо сформировать документ "Списание ОС". В этом случае реквизиты "Первоначальная стоимость" и "Начисленная амортизация" должны оставаться незаполненными. При проведении документа "Списание ОС" формируются проводки по списанию первоначальной стоимости, со счета Н05.МЦ и сумм начисленной амортизации со счета Н05.02 (рис. 11).

Рис. 11. Проводки, формируемые при списании основных средств, отраженных в составе МПЗ.

Амортизация основных средств, отраженных в бухгалтерском учете в составе МПЗ, начисляется только в налоговом учете, в соответствии с требованиями главы 25 НК РФ. Начисление амортизации отражается документом "Начисление амортизации и погашение стоимости". При этом формируются проводки по кредиту счета Н05.02 на сумму начисленной амортизации (рис. 12).

Рис. 12. Проводки, формируемые при начислении амортизации по основным средствам, отраженным в составе МПЗ

В конфигурации реализован механизм расчета временных разниц по основным средствам, отраженным в бухгалтерском учете в составе МПЗ, для организаций, использующих ПБУ 18/02 "Учет расчетов по налогу на прибыль". Формирование проводок, отражающих признание отложенных налоговых активов, и обязательств, производится при проведении документа "Закрытие месяца". В месяц ввода в эксплуатацию основных средств, отраженных в составе МПЗ, при проведении документа "Закрытие месяца", отражается признание отложенных налоговых активов по этим основным средствам. В последующих периодах, по мере начисления амортизации в налоговом учете, при проведении документа "Закрытие месяца" автоматически фиксируется списание отложенных налоговых обязательств. Для учета временных разниц при проведении документа "Закрытие месяца", в списке выполняемых действий следует выбрать "Учет временных разниц (ПБУ 18/02)".

В справочнике "Основные средства", если объект, отражен в бухгалтерском учете в составе МПЗ, в форме диалога элемента справочника установлен флажок "Отражен в составе МПЗ".

При установленном флажке "Отражен в составе МПЗ" на закладке "Бухгалтерский учет" указан материал, в который переквалифицировано основное средство, а закладка "Модернизация" - отсутствует. Если основное средство принято к учету документом "Ввод в эксплуатацию ОС" - флажок недоступен (рис. 13).

Рис. 13. Диалог элемента справочника "Основные средства" для основного средства, отраженного в составе МПЗ.

Учет основных средств, стоимостью свыше 20 000 рублей

Объекты, стоимостью свыше 20 000 рублей отражаются на счете учета вложений во внеоборотные активы, для чего в типовой конфигурации предназначены документы "Поступление ОС", "Поступление оборудования" и "Передача оборудования в монтаж". Ввод в эксплуатацию таких объектов, а также объектов стоимостью от 10 000 до 20 000 рублей, которые согласно учетной политики организации отражаются в составе основных средств, осуществляется при помощи документа "Ввод в эксплуатацию ОС". При проведении документа, основное средство отражается в бухгалтерском учете на счете 01 "Основные средства", в налоговом учете - Н05.01 "Первоначальная стоимость основных средств". Дальнейшие операции осуществляются при помощи документов по учету основных средств.

Перед началом работы с инвентарем (спецодеждой) их необходимо оприходовать на соответствующие счета (на счет «10/И/С» — для инвентаря, или на счет «10/СО/С» — для спецодежды).

Для учета материальных ценностей, находящихся в эксплуатации используется забалансовый счет «МЦ — Материальные ценности в эксплуатации», с подключенными аналитиками по сотрудникам и ТМЦ.

Для учета инвентаря и спецодежды используются следующие операции журнала ДЦУ:

1. Передача МБП в эксплуатацию;

2. Передача МБП от одного сотрудника другому;

3. Возврат МБП из эксплуатации;

4. Списание МБП из эксплуатации.

1. Передача МБП в эксплуатацию

На этом шаге указываются инвентарь/спецодежда, передаваемый в эксплуатацию.

Создаем операцию «Передача МБП в эксплуатацию». В шапке накладной указываем сотрудника, которому передаем инвентарь/спецодежду в эксплуатацию и склад, с которого передаем, а также счет списания, если инвентарь/спецодежда будет списываться сразу при передаче в эксплуатацию:

В детализации накладной для каждого инвентаря (спецодежды) передаваемого в эксплуатацию, указываем: будет ли данный инвентарь/спецодежда списываться из эксплуатации сразу при передаче в эксплуатацию (на дебет счета списания указанного в шапке (например, 20/ПРОЧ) и на дебет счета «МЦ») или нет.

Для этого используется поле «Списывать?» в детализации накладной, которое может принимать одно из двух значений «Нет» или «Да».

После того как, инвентарь/спецодежда был отпущен со склада, с этого момента он считается находящимся в эксплуатации.

2. Передача МБП от одного сотрудника другому

На этом шаге указываются инвентарь/спецодежда, передаваемые в эксплуатацию от одного сотрудника другому.

Создаем операцию «Передача МБП от одного сотрудника другому». В шапке накладной в поле «От кого» указываем сотрудника, от которого передаем инвентарь/спецодежду, а в поле «Кому» — указываем сотрудника, которому передаем инвентарь/спецодежду. В детализации накладной указываем передаваемый инвентарь/спецодежду:

3. Возврат МБП из эксплуатации

На этом шаге указываются инвентарь и спецодежда, возвращаемые на склад из эксплуатации.

Создаем операцию «Возврат МБП из эксплуатации». В шапке накладной в поле «От сотрудника» указываем сотрудника, от которого получаем возвращаемый инвентарь/спецодежду.

Забалансовые счета мц02 бухгалтерского учета

В поле «На склад» указываем склад, на который возвращается инвентарь/спецодежда.

В детализации накладной указываем возвращаемый инвентарь/спецодежду:

(Если инвентарь/спецодежда были списаны сразу при передаче в эксплуатацию, то возврат этого инвентаря/спецодежды осуществлять не нужно).

4. Списание МБП из эксплуатации

Создаем операцию «Списание МБП из эксплуатации». В шапке накладной указываем счет списания и сотрудника, у которого списываемый инвентарь/спецодежда находится в эксплуатации:

В детализации накладной, в случае если инвентарь/спецодежда списывается в качестве утиля, то в поле «Поступило утиля на сумму» указываем сумму поступившего утиля, иначе оставляем это поле не заполненным. На основе суммы поступившего утиля, заполняется таблица оприходования утиля бланка МБ-8.

Если в операции «Передача МБП в эксплуатацию» уже произошло списание данного инвентаря (спецодежды) из эксплуатации, то в этом случае инвентарь/спецодежда будет списан только с кредита забалансового счета «МЦ», иначе списание будет осуществлено на счет списания, указанного в шапке накладной.

Поступление материалов

Материалы могут поступать в организацию следующими способами:

1. От поставщиков за плату.

От поставщиков материалы поступают на основании сопроводительных документов, таковыми являются: накладная и счет-фактура. Далее, на складе выписывается Приходный ордер (форма №М-4). Сведения из приходного ордера заносятся в Карточку учета материалов (форма №М-17).

Если при приеме материалов от поставщика выявляются расхождения фактических данных по количеству, качеству и т.д. с документами, или сопроводительные документы отсутствуют (неотфактурованная поставка*), то составляется Акт о приеме материалов (форма №М-7), материалы приходуются комиссией по учетным ценам и приходный ордер не оформляется. Сумму излишка материалов относят на увеличение задолженности перед поставщиком или излишне полученный материал принимают на ответственное хранение (учитываются на забалансовом счете 002), а при выявлении недостачи по вине поставщика ему выставляется претензия.

При приемке материалов на складе поставщика водителю (экспедитору) выписывается Доверенность на получение материалов (форма №М-2 или №М2а).

Проводки:

Д10 К60 - поступили материалы по фактической стоимости

Д19 К60 - учтен входной НДС

Д68 К19 - зачет НДС

Д60 К51 - оплата поставщику

2. Из собственного производства (изготовление материала собственными силами)

Поступление материалов из собственного производства на склад оформляется Требованием-Накладной (форма №М-11).

Проводки:

Д20,23 К10,70,69,02,76

Д10 К20,23 - по фактической стоимости

3. От учредителей

внесение материалов в уставный капитал (УК):

Д10 К75 - по согласованной стоимости

4. При демонтаже оборудования.

Поступление материалов при демонтаже оборудования оформляется Актом (форма №М-35).

5. По бартерным операциям

А) постановка на учет по продажной стоимости передаваемого имущества:

Д10 К60

Д19 К60

Б) отражение передаваемого имущества по продажной стоимости с НДС:

Д62 К90.1 (91.1) - выручка без НДС

Д90.3 (91.2) К68 - НДС

Д90.2 (91.2) К10,41,07 и т.д. - списание с учета передаваемого имущества по балансовой стоимости

Д90.9 (91.9) К99 - прибыль

Д99 К90.9 (91.9) - убыток

В) взаимозачет задолженности на продажную стоимость без НДС:

Д60 К62

Г) отражение НДС (ОТМЕНЕН С 2009 ГОДА):

Д51 К62 - получен НДС от контрагента

Д68 К19 - зачет НДС из бюджета

Д60 К51 - перечислен НДС контрагенту

6. Безвозмездное получение

Проводки:

Д10 К98 - по расчетной стоимости

При отпуске материалов в производство или на иные цели:

Д20,26,44 К10

Д98 К91.1

В соответствии с Инструкцией по применению Плана счетов материалы могут приходоваться двумя способами:

1. по фактической стоимости

используют, как правило, организации, у которых небольшая номенклатура материалов. Все затраты по приобретению материалов также отражаются на счете 10 «Материалы».

1. Фактической себестоимостью материалов приобретенных за плату признается сумма фактических затрат на приобретение материалов, за исключением НДС и иных возмещаемых налогов.

К фактическим затратам относятся:

1. суммы уплаченные поставщику;

2. суммы, уплаченные за информационные, консультационные и посреднические услуги по приобретению материалов;

3. таможенные пошлины и сборы;

4. невозмещаемые налоги;

5. затраты по заготовке, доставке материалов до места их использования;

6. затраты по доведению материалов до состояния пригодного к использованию в запланированных целях;

7. иные затраты непосредственно связанные с приобретением материалов.

2. Фактическая себестоимостью материалов, при их изготовлении самой организацией, определяется, исходя из фактических затрат, связанных с их изготовлением.

3. Фактическая себестоимость материалов, внесенных в уставный капитал (УК), определяется из их денежной оценки, согласованной учредителями.

4. Фактическая себестоимость материалов, полученных безвозмездно, определяется исходя из их текущей рыночной стоимости на дату принятия к учету.

5. Фактической себестоимостью материалов, полученных в обмен на другое имущество, признается стоимость передаваемого имущества (продажная стоимость).

Проводки:

Д10 К60 - поступили канцтовары

Д19 К60 - принят к учету НДС с канцтоваров

Д26 К10 - канцтовары выданы сотрудникам.

2. по учетным ценам

в этом случае обязательно применение счета 15 «Заготовление и приобретение материальных ценностей». По Дебету этого счета отражаются фактические затраты на приобретение (заготовление) материалов, а по Кредиту этого счета отражается учетная стоимость поступивших и оприходованных материалов. Разница между фактической и учетной стоимостью списывается на счет 16 «Отклонение в стоимости материальных ценностей». Накопленные на счете 16 разницы списываются в дебет счетов учета затрат на производство (расходов на продажу), а при отрицательной разнице - сторнируются.

Проводки:

Д60 К51 - оплачен счет поставщика

Д10 К15 - принята к учету бумага по учетной цене

Д15 К60 - принята к учету бумага по фактической цене

Д19 К60 - принят к учету входной НДС

получилось что, учетная стоимость бумаги меньше, чем фактическая, делаем проводку:

Д16 К15 - на разницу между учетной и фактической ценой (списан перерасход)

Д26 К10 - бумага выдана сотрудника.

в конце месяца отклонения со счета 16 списываются:

Д26 К16 - списаны отклонения счета 16.

Резерв под снижение стоимости материалов

Материалы, которые устарели морально или частично потеряли свои первоначальные качества, либо текущая расчетная стоимость на которые снизилась, отражаются в бухгалтерском балансе на конец отчетного периода за вычетом резерва под снижение стоимости материалов, образованного за счет финансовых результатов, на величину разницы между текущей расчетной стоимостью, если она выше рыночной стоимости.

Проводки:

в декабре создается резерв на 31.12:

Д91.2 К14 (не уменьшает налогооблагаемую прибыль)

если в следующем отчетном периоде данные запасы списываются по каким-либо причинам, резерв восстанавливается:

Д14 К 91.1

Аналогичная запись делается при повышении рыночной стоимости материалов, по которым ранее были созданы соответствующие резервы.

Аналитический учет по счету 14 ведется по каждому резерву. В бухгалтерском балансе такие материалы, отражаются за вычетом резерва.

Учет материалов в пути и неотфактурованных поставок*

1. Материалы, находящиеся в пути

Материалы считаются находящимися в пути, если до конца месяца они не поступили на склад, но право собственности на них уже перешло к покупателю.

Такие материалы отражаются на счет 10 «Материалы» без оприходования на склад. В следующем месяце, при фактическом поступлении материалов на склад, эти суммы сторнируются и составляется обычная проводка по оприходования материалов на склад.

Проводки:

Постановка на учет материалов, находящихся в пути:

Д10.материалы в пути К60 - по фактической стоимости

Д19 К60 - учтен входной НДС

При поступлении материалов на склад:

Д10.материалы в пути К60 - сторно!

Д10 К60 - по фактической стоимости

Д68 К19 - зачет НДС

Д60 К51 - оплата поставщику

2. Неотфактурованные поставки*

Такие материалы принимаются по акту а приемке материалов, составленному на складе, по учетной стоимости.

Если до конца месяца расчетные документы от поставщика так и не поступят, данные материалы остаются в приемной оценке.

В следующем месяце при поступлении расчетных документов стоимость неотфактурованной поставки корректируется с учетом поступивших документов.

Проводки:

Оприходование материалов до поступления от поставщика расчетно-платежных документов:

Д10 К60 - по учетной стоимости

При предъявлении поставщиком расчетно-платежных документов производится корректировка стоимости:

Д10 К60 - если фактическая стоимость выше учетной

или

Д10 К60 - сторно если фактическая стоимость меньше учетной

Д19 К60 - учтен входной НДС

Д68 К19 - зачет НДС

Если расчетные документы по неотфактурованным поставкам поступают в следующем году, то

Учетная стоимость материалов не меняется;

- величина НДС принимается к бухгалтерскому учету в установленном порядке;

- уточняются расчеты с поставщиком.

При этом разница между учетной стоимостью оприходованных материалов и их фактической стоимостью списывается в месяце, в котором поступили расчетно-платежные документы:

Проводки:

Д60 К91.1 - прибыль прошлых лет (при уменьшении стоимости материалов)

Д91.2 К60 - убыток прошлых лет (при увеличении стоимости материалов)

ВЫБЫТИЕ МАТЕРИАЛОВ

Материалы на предприятии могут быть:

1.

отпущены в производство

оформляется Лимитно-заборной картой (форма №М-8) - если установлены нормы (лимиты) расхода материалов, или Требованием-наклаладной (форма №М-11) - если нормы не установлены.

2. переданы в использование для собственных нужд

Страница не найдена

реализованы насторону

оформляется Накладной на отпуск материалов на сторону (форма №М-15).

Проводки:

Д62 К91.1 - по цене реализации (продажной стоимости), включая НДС

Д91.2 К68.2 - начислен НДС к уплате в бюджет с продажной стоимости

Д51 К62 - поступление оплаты от покупателей за материалы

Д91.9 К99 - начислена прибыль от реализации материалов

Д99 К91.9 - начислен убыток от реализации материалов.

4. ликвидированы в результате чрезвычайных обстоятельств.

5. внесены как вклад в уставный капитал или совместную деятельность

Проводки:

если учет ведется по фактической стоимости с использованием счета 10 «Материалы»:

Д58 К10 - списание по фактической стоимости

Д91.2 К58 или

Д58 К68 - восстановление НДС

если учет материалов ведется с использованием счетов 15,16:

Д58 К10 - списание по учетной стоимости

Д16 К58 или

Д58 К16 - доведение до фактической стоимости

Д91.2 К58 или

Д58 К91.1 - доведение фактической стоимости до согласованной.

Д58 К68 - восстановление НДС

6. безвозмездно переданы (или по договору дарения).

Проводки:

если учет ведется по фактической стоимости с использованием счета 10 «Материалы»:

Д91.2 К10 - списание по фактической стоимости

если учет материалов ведется с использованием счетов 15,16:

Д91.2 К10 - списание по учетной стоимости

Д91.2 К16 - если фактическая себестоимость больше учетной цены

Д16 К91.1 - если фактическая себестоимость меньше учетной цены

Д91.2 К68.2 - начислен НДС с расчетной стоимости

Д99 К91.9 - начислен убыток от безвозмездно переданных материалов.

7. при недостаче

Проводки:

если учет ведется по фактической стоимости с использованием счета 10 «Материалы»:

Д94 К10 - списание по фактической стоимости

если учет материалов ведется с использованием счетов 15,16:

Д94 К10 - списание по учетной стоимости

Д16 К19 или

Д94 К16 - списание отклонений от фактической стоимости

Д20,26,44 К94 - списание недостачи в пределах норм естественной убыли

Д73.2, 91.2 К94 - списание недостачи на виновное лицо или на финансовый результат.

При отпуске материалов в производство и ином выбытии их оценка производится одним из следующих способов:

1. по средней стоимости каждой единицы

так оцениваются материалы, используемые организацией в особом порядке или запасы, которые не могут обычным образом заменять друг друга (драгоценные металлы, камни и т.д.);

2. по средней себестоимости стоимости

определяется делением общей стоимости вида материалов на их количество, соответственно складывающихся из себестоимости и количества по остатку на начало месяца и по поступившим материалам в этом месяце;

3. по себестоимости первых по времени закупок (ФИФО)

основан на допущении, что материалы используются в производстве в последовательности их закупки, т.е материалы первыми, поступающими в производство, оцениваются по себестоимости ранних закупок с учетом остатка на начало месяца. А остаток на конец месяца оценивается по стоимости последних по времени приобретений.

Метод ЛИФО отменен с 01.01.08года

Аналитический учет материалов

Ведется в местах хранения (на складах) и в бухгалтерии предприятия.

На складах учет ведут материально ответственные лица на специальных карточках, которые открывают на каждое наименование и вид материалов. В карточках отражаются операции по поступлению и расходу материалов.

В бухгалтерии предприятия учет ведут одним из следующих способов:

1) Количественно-суммовой учет

записи в карточках учета производятся на основании документов, полученных со склада.

2) Оперативно-бухгалтерский учет

в бухгалтерии карточки не ведутся, для учета используют проверенные карточки, заполненные на складе.

3) Суммовой учет

ведется в разрезе мест хранения и материально ответственных лиц только в суммовом выражении.

ТРАНСПОРТНО-ЗАГОТОВИТЕЛЬНЫЕ РАСХОДЫ (ТЗР)

Согласно п. 70 Методических указаний по бухгалтерскому учету материально-производственных запасов (МПЗ) Транспортно-заготовительные расходы при приобретении материалов это:

- расходы по погрузке материалов в транспортные средства и их транспортировке, подлежащие оплате покупателем сверх цены этих материалов по договору;

- расходы на командировки по непосредственному заготовлению материалов;

- плата за хранение материалов в местах приобретения, на железнодорожных станциях, при станях, в портах;

- наценки (над бавки), комиссионные вознаграждения (стоимость услуг), уплачиваемые иным организациям;

- стоимость потерь по поставленным материалам в пути (недостач а, порча) в пределах норм естественной убыли;

- плата по процентам за пред оставленные кредиты и займы, связанные с приобретением материалов до их принятия к бухгалтерскому учету;

- расходы по содержанию заготовительно-складского аппарата организации, работников, непосредственно занятых заготовкой (закупкой) материалов и их доставкой (сопровождением);

- расходы по содержанию специальных заготовительных пунктов, складов и агентств, организованных в местах заготовки материалов;

- другие расходы.

УЧЕТ

Согласно п. 83 Методических указаний по бухгалтерскому учету материально-производственных запасов (МПЗ), данные расходы могут учитываться одним из трех способов:

1. в составе стоимости купленных материалов

расходы включаются в фактическую себестоимость приобретаемых материалов, которая отражается на счете 10 «Материалы». Этот способ целесообразно применять с небольшой номенклатурой материалов либо в случае существенной значимости отдельных видов и групп материалов.

2. на отдельно субсчете к счету 10 «Материалы»

расходы учитываются на отдельном субсчете к счету 10 «Транспортно-заготовительные расходы». Этот способ применяют, если такие расходы незначительны или их невозможно отнести на себестоимость отдельных видов материалов.

Проводки:

Д10.1 К60 - получены материалы от поставщика

Д10.1.1 К60 - отражены транспортно-заготовительные расходы по материалам

Д19 К60 - отражен НДС с транспортно-заготовительных расходов по материалам

Д60 К51 - оплата поставщику за материалы и транспортно-заготовительные расходы

Д68 К19 - принят к вычету НДС по материалам и транспортно-заготовительным расходам.

3. отражаются на отдельном счете «Заготовление и приобретение материальных ценностей»

По дебету счета 15 «Заготовление и приобретение материальных ценностей» отражается поступление материалов по покупной стоимости (Дебет 15 Кредит 60). В кредит счета 15 в корреспонденции со счетом 10 «Материалы» относится стоимость фактически поступивших в организацию и оприходованных МПЗ.

Согласно п. 80 Методических указаний в аналитическом бухгалтерском учете и местах хранения материалов разрешается применять учетные цены.

В качестве учетных цен на материалы применяются:

а) договорные цены;

б) фактическая себестоимость материалов по данным предыдущего месяца или отчетного периода (отчетного года);

в) планово-расчетные цены;

г) средняя цена группы материалов.

При существенных отклонениях планово-расчетных и средних цен от рыночных они подлежат пересмотру. Такие отклонения не должны превышать, как правило, 10%.

Таким образом, проводкой Дебет 10 Кредит 15 материалы приходуются на склад по учетным ценам.

Сумма разницы в стоимости приобретенных МПЗ, исчисленной в фактической себестоимости их приобретения (заготовления) и учетных ценах, списывается со счета 15 на счет 16 «Отклонение в стоимости материальных ценностей».

В соответствии с п. 85 Методических указаний ТЗР также можно относить на балансовый счет 15. Следовательно, в состав отклонения в стоимости материалов (разницы между фактической себестоимостью приобретаемых материалов и их учетной ценой) будет входить не только разница между стоимостью материала по договорной цене и его учетной ценой, но и сумма ТЗР, а сумма отклонений по окончании отчетного периода в полном объеме списывается на балансовый счет 16.

В остатке по балансовому счету 15 у организации может числиться только указанная в расчетных документах поставщика (счете, счете-фактуре, платежном требовании-поручении и т.п.) стоимость материалов, на которые к покупателю перешли права владения, пользования и распоряжения, но сами материалы еще не поступили (материалы в пути).

Проводки:

Д15 К60 - получены материалы от поставщика

Д19 К60 - отражен НДС по полученным материалам

Д15 К60 - отражены ТЗР по материалам

Д19 К60 - отражен НДС по ТЗР

Д60 К51 - оплата поставщику за материалы

Д68 К19 - принят к вычету НДС по материалам и ТЗР

Д10 К15 - отражено поступление материалов по учетным ценам

Д16 К15 - отражена сумма отклонений (включая ТЗР) между фактической стоимостью приобретенных материалов и учетной ценой.

СПИСАНИЕ

В соответствии с п. 86 Методических указаний по бухгалтерскому учету материально-производственных запасов (МПЗ), транспортно-заготовительные расходы, относящиеся к материалам, отпущенным в производство, на нужды управления и на иные цели, подлежат ежемесячному списанию на счета бухгалтерского учета, на которых отражен расход соответствующих материалов (на счета производства, обслуживающих производств и хозяйств и др.).

Один из следующих вариантов списания транспортно-заготовительных расходов необходимо прописать в учетной политике организации:

1. метод среднего процента при котором расходы списываются на увеличение стоимости израсходованных материалов в сумме, рассчитанной по формуле:

1. Для того, чтобы отразить передачу материалов в производство, необходимо сначала рассчитать среднюю себестоимость единицы материала, которая равна:

(общая стоимость приобретенного в текущем месяце материала с учетом его остатка на начало месяца)

______________________________________________________________________________________

(общее количество материала на складе)

2. рассчитаем процент списания транспортно-заготовительных расходов (ТЗР) в текущем месяце (удельный вес ТЗР в стоимости материалов, списанных в производство):

(остаток ТЗР на начало месяца + поступления ТЗР за месяц)

_____________________________________________________________________________________

(общая стоимость приобретенного за месяц материала с учетом его остатка на начало месяца х 100%)

Обратите внимание, что в полученной сумме после запятой оставляем четыре знака.

3. зная процент списания, можем вычислить сумму списания ТЗР в текущем месяце:

Стоимость материалов, переданных в производство в текущем месяце, умножаем на процент.

Проводки:

Д20 К10.1 - списаны материалы в производство

Учет основных средств стоимостью до 20 000 руб. в «1С:Бухгалтерии 8.0»

Порядок отражения в бухгалтерском и налоговом учете таких ОС совпадает.

Для учета активов, которые удовлетворяют критериям включения в состав основных средств, но согласно учетной политике организации должны отражаться в бухгалтерском учете в составе МПЗ, а по правилам НК РФ в составе материальных расходов, рекомендуется использовать механизм учета инвентаря и хозяйственных принадлежностей. Отражать такие объекты можно на счете 10.09 . Согласно Инструкции по применению плана счетов (утв. приказом Минфина России от 31.10.2000 № 94н) этот счет предназначен для учета наличия и движения инвентаря, инструментов, хозяйственных принадлежностей и других средств труда, которые включаются в состав средств в обороте.

Оприходование таких МПЗ отражается в программе точно так же, как и любых других материалов. Для этого используется документ с видом операции «покупка, комиссия» . В качестве счета учета приходуемых МПЗ следует указать счет 10.09 «Инвентарь и хозяйственные принадлежности» (как для бухгалтерского, так и для налогового учета по налогу на прибыль).

Для передачи таких МПЗ в производство следует использовать документ , на закладке которого «Инвентарь и хозяйственные принадлежности»

При проведении документа стоимость передаваемых в производство объектов МПЗ будет списана со счета учета материалов на складе на счет учета затрат на производство (расходов на продажу), указанный в способе отражения расходов. Одновременно в целях обеспечения надлежащего контроля за движением этих объектов в производстве или эксплуатации, они будут автоматически отражены по дебету специального забалансового счета .

Забалансовый счет МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации» предназначен для обеспечения надлежащего контроля за движением инвентаря и хозяйственных принадлежностей в эксплуатации. Аналитический учет по этому счету ведется в разрезе номенклатуры, партий материалов в эксплуатации и материально-ответственных лиц.

При фактическом выбытии МПЗ их можно списать с забалансового счета МЦ.04. Для этого используется документ «Списание материалов из эксплуатации» , на закладке которого «Инвентарь и хозяйственные принадлежности» указывается номенклатура, партия материалов в эксплуатации, материально-ответственное лицо и количество списываемых объектов МПЗ.

При проведении документа объект МПЗ будет списан с кредита забалансового счета 10.МЦ.

Если в налоговом учете актив должен быть включен в состав амортизируемого имущества, тогда как в бухгалтерском учете учетная политика организации требует его отражения в составе МПЗ, его оприходование в программе следует отражать как поступление объекта внеоборотных активов при помощи документа «Поступление товаров и услуг» с видом операции «оборудование» .

Поскольку срок полезного использования такого объекта превышает 12 месяцев, а стоимость на момент поступления не всегда еще окончательно сформирована, то до принятия специального решения о включении этого актива в состав материально-производственных запасов, его следует оприходовать на счет 08.04 «Приобретение объектов основных средств» (как по бухгалтерскому, так и по налоговому учету).

После того, как стоимость актива будет окончательно сформирована, он должен быть отражен в бухгалтерском учете в составе МПЗ, а в налоговом учете – включен в состав основных средств. Для отражения этой операции в программе используется документ «Принятие к учету ОС» с видом операции «оборудование» , где на закладке «Бухгалтерский учет» достаточно выбрать порядок учета актива «Отражение в составе МПЗ». Затем нужно указать объект материально-производственных запасов, а также счет учета и склад, куда он будет оприходован.

На закладке «Налоговый учет» следует указать параметры амортизации основного средства по налоговому учету.

Основные средства, которые в бухгалтерском учете учитываются в составе МПЗ, следует отражать в налоговом учете на отдельном счете 01.МЦ «ОС, учитываемые в составе МПЗ в БУ» . Это требуется для корректного отражения сумм временных разниц, а также позволяет вести обособленный учет такого амортизируемого имущества.

Если основное средство отражается в бухгалтерском учете в составе МПЗ, флажок «Начислять амортизацию» на закладке «Налоговый учет» будет недоступен, поскольку начисление амортизации в налоговом учете можно начинать только после того, как материал будет передан в производство. При проведении документа программа отразит реклассификацию актива в бухгалтерском учете – произойдет списание его стоимости со счета учета вложений во внеоборотные активы, а на счет учета материально-производственных запасов будет оприходован новый материал.

При проведении документа объект МПЗ будет оприходован по бухгалтерскому учету на указанные в документе склад и счет учета номенклатуры в количестве, равном количеству принимаемых к учету основных средств, указанных в табличной части «Основные средства» документа «Принятие к учету ОС» . В налоговом учете стоимость актива будут перенесена на счет учета основных средств в организации.

Если в организации применяются положения ПБУ 18/02 «Учет расчетов по налогу на прибыль», то при проведении документа будут отражены положительные временные разницы в оценке стоимости материалов (счет 10.МЦ) и отрицательные временные разницы в оценке стоимости основных средств (счет 01.МЦ). Это вспомогательные данные, предназначенные для отражения отложенных налоговых активов, которые должны быть отражены в том периоде, когда объект будет списан на затраты в бухгалтерском учете.

Счет налогового учета 10.МЦ «Материалы, учитываемые в составе ОС в НУ» предназначен для отражения сумм временных разниц по материалам, учитываемым в налоговом учете в составе основных средств.

Для передачи МПЗ в производство в бухгалтерском учете следует использовать документ «Передача материалов в эксплуатацию» , на закладке которого «Инвентарь и хозяйственные принадлежности» указывается номенклатура, способ отражения расходов по погашению стоимости номенклатуры, количество передаваемых в производство объектов МПЗ, материально-ответственное лицо, а также счета учета номенклатуры на складе.

В качестве счета налогового учета передаваемых в эксплуатацию объектов МПЗ следует указать счет налогового учета 10.МЦ для корректного отражения временных разниц в оценке стоимости активов, поскольку в налоговом учете данные МПЗ были отражены в составе основных средств.

При проведении документа стоимость передаваемых в производство объектов МПЗ будет списана со счета учета материалов на складе на счет учета затрат на производство (расходов на продажу), указанный в способе отражения расходов.

Учет основных средств стоимостью до 20 000 руб. в "1С:Предприятии"

Одновременно в целях обеспечения надлежащего контроля за движением этих объектов в производстве или эксплуатации, они будут автоматически отражены по дебету специального забалансового счета МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации» .

Если в организации применяются положения ПБУ 18/02, то при проведении документа сумма временных разниц в оценке материалов, отраженных в налоговом учете в составе основных средств, будет перенесена со счета 10.МЦ на счет учета затрат на производство (расходов на продажу), указанный в способе отражения расходов.

После того как в бухгалтерском учете будет отражена передача объекта МПЗ в эксплуатацию, в налоговом учете необходимо установить флажок начисления амортизации по соответствующему объекту основных средств. Этот флажок может быть установлен документом «Изменение состояния ОС» , который нужно оформлять только по налоговому учету. В результате по основному средству, числящемуся в налоговом учете, будет ежемесячно начисляться амортизация (начиная с месяца, следующего за тем, в котором был установлен данный флажок). Данный документ вызывается из меню «ОС и НМА – Параметры амортизации – Изменение состояния ОС».

При фактическом выбытии объектов МПЗ их можно списать с забалансового счета МЦ.04. Также при фактическом выбытии объекта МПЗ можно списать соответствующий ему объект основных средств в налоговом учете. Для этого используется документ «Списание ОС» , в котором достаточно заполнить колонки, относящиеся только к налоговому учету. Колонки, относящиеся к бухгалтерскому учету, в данном случае заполнять не нужно. При проведении документа основное средство будет списано с налогового учета.

TurboConf 5 — расширение возможностей Конфигуратора 1С

ВНИМАНИЕ!

1С: Предприятие 8.0. Универсальный самоучитель

Ctrl-F5 или Ctrl-R

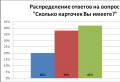

2000

человек.

Бухгалтер по ОС, говорит что не удобно работать с забалансовым счетом МЦ 04 из-за того что второе субконто- Партии товаров и лучше вместо него было субконто Подразделения. На этот счет списываем документом "Передача материалов в эксплуатацию" вкладка инвентарь и хоз. принадлежности.

Вопрос такой: Поменять субконто можно.. а вот как правильно подвязать его чтобы в проводках документа это субконто проставлялось что-то не могу понять как это привязываеться?

Заранее пасиб всем кто отреагирует!!

AdBlock убивает бесплатный контент. 1Сергей

ВНИМАНИЕ! Если вы потеряли окно ввода сообщения, нажмите Ctrl-F5 или Ctrl-R или кнопку "Обновить" в браузере.

Ветка сдана в архив. Добавление сообщений невозможно.

Но вы можете создать новую ветку и вам обязательно ответят!

Каждый час на Волшебном форуме бывает более 2000

человек.

При производстве продукции организации используют спецодежду, а также различную оснастку и хозяйственный инвентарь. Как правило, срок службы этих вспомогательных материалов не превышает 12 месяцев. По правилам бухгалтерского учета такие активы, не зависимо от стоимости, признают материально-производственными запасами (МПЗ) и списывают при передаче в производство. Как отразить передачу материалов в эксплуатацию в 1С 8.3, и какой способ отражения расходов выбрать в 1С 8.3 читайте в этой статье.

Читайте в статье:

Учет спецодежды, оснастки и инвентаря строго регламентирован законами. Передачу этих материалов в эксплуатацию в 1С 8.3 отражают по дебету счетов производственных затрат. При этом оформляют специальный первичный документ. Например, при списание спецодежды заполняют ведомость МБ-7 «Ведомость учета выдачи спецодежды, спецобуви и предохранительных приспособлений». При выдаче инвентаря или спецоснастки оформляют требование-накладную по форме М-11.

Передачу материалов в эксплуатацию в 1С делают с помощью специального документа «Передача материалов в эксплуатацию». В нем необходимо настроить справочник «Способы отражения расходов». Как настроить способы отражения расходов в 1С при передачи материалов в эксплуатацию, и как оформить передачу инвентаря в эксплуатацию в 1С 8.3 в 6 шагов читайте далее.

Передача в эксплуатацию спецодежды

Шаг 1. Создайте в 1С 8.3 документ «Списание материалов в эксплуатацию»

Зайдите в раздел «Склад» (1) и нажмите на ссылку «Передача материалов в эксплуатацию» (2). Откроется окно для формирования документа.

В открывшемся окне нажмите кнопку «Создать» (3). Откроется документ для заполнения.

В форме для заполнения укажите:

- вашу организацию (4);

- дату передачи (5);

- склад, с которого списывается спецодежда (6);

- подразделение, в которое передается спецодежда (7).

Шаг 2. Заполните вкладку «Спецодежда» в документе «Списание материалов в эксплуатацию»

Во вкладке «Спецодежда» (1) нажмите кнопку «Добавить» (2). В поле «Номенклатура» (3) выберете из справочника номенклатуры нужную спецодежду. Далее заполните поля:

- «Количество» (4). Укажите количество передаваемой спецодежды;

- «Физическое лицо» (5). Выберете сотрудника, которому передается спецодежда;

- «Назначение использования» (6). Здесь укажите параметры учета для списания спецодежды. Используйте способ погашения стоимости «Погашать стоимость при передаче в эксплуатацию». В способе отражения расходов укажите счет списания, например «20.01».

Поля «Счет учета» (7) и «Счет передачи» (8) заполнятся автоматически. Для завершения операции нажмите кнопки «Записать» (9) и «Провести» (10). Теперь в бухгалтерском учете появились записи по передаче в эксплуатацию спецодежды.

Нажмите кнопку «ДтКт» (11), чтобы посмотреть бухгалтерские проводки по этой операции.

В проводках видно, что на счете 10.11.1 «Специальная одежда в эксплуатации» отражена передача спецодежды (12) и списание ее стоимости на расходы (13). Списание отражено по дебету счета 20.01 «Основное производство» (14). На специальном счете МЦ.02 «Спецодежда в эксплуатации» (15) в 1С 8.3 ведется учет спецодежды по каждому сотруднику, которому одна выдана. Если спецодежда пришла в негодность, спишите ее с этого счета документом «Списание материалов из эксплуатации».

Передача в эксплуатацию спецоснастки

Если стоимость спецодежды полностью списывают при выдаче сотрудникам, то списание стоимости спецоснастки может происходить тремя способами:

- пропорционально выпуску продукции;

- способом линейного списания;

- однократно в полной сумме при передаче в эксплуатацию.

Способ списания настраивается в справочнике «Назначение использования». Как это сделать читайте далее.

Шаг 1. Заполните вкладку «Спецоснастка» в документе «Списание материалов в эксплуатацию»

В 1С 8.3 спецоснастку, так же как спецодежду, передают в производство документом «Списание материалов в эксплуатацию». Как создать документ и заполнить его основные реквизиты, написано в шаге 1 предыдущего раздела. Для передачи в производство спецоснастки предусмотрена вкладка «Спецоснастка» (1). В этой вкладке нажмите кнопку «Добавить» (2). В поле «Номенклатура» (3) выберете из справочника номенклатуры оснастку для передачи в эксплуатацию. В поле «Количество» (4) укажите количество передаваемой оснастки.

Шаг 2. Настройте справочник «Назначение использования» для учета списания спецоснастки

Как мы писали ранее, списывать стоимость спецоснастки можно тремя способами. Способ списания настраивается в поле «Назначение использования» (1). Кликните кнопку (2), чтобы настроить способ погашения стоимости. Откроется окно настроек «Назначение использования».

В этом окне, в поле «Способ погашения стоимости» (3) выберете один из трех способов, например «Линейный». В поле «Срок полезного использования (в месяцах)» (4) укажите, сколько месяцев будет погашаться стоимость при линейном списании. В способе отражения расходов (5) укажите счет списания, например 20.01. Для сохранения настройки нажмите «Записать и закрыть» (6).

Шаг 3. Отразите в учете передачу в эксплуатацию спецоснастки

Поля «Счет учета» (1) и «Счет передачи» (2) во вкладке «Спецоснастка» заполнятся автоматически. Для завершения передачи спецоснастки в производство нажмите кнопки «Записать» (3) и «Провести» (4). Теперь в бухгалтерском учете появились записи по передаче в эксплуатацию спецоснастки. Нажмите на кнопку «ДтКт» (5), чтобы проверить проводки. Откроется окно проводок.

В проводках видно, что на счете 10.11.2 «Специальная оснастка в эксплуатации» отражено ее движение при передаче в цех (6) и списание ее стоимости на расходы (7). В нашем примере установлен линейный способ погашения стоимости. Поэтому в бухгалтерском учете сумма погашается через амортизацию, при запуске операции «Закрытие месяца» . В налоговом учете сумма погашается сразу (8). Списание отражено по дебету счета 20.01 «Основное производство» (9). На специальном счете МЦ.03 «Спецоснастка в эксплуатации» (10) в 1С 8.3 ведется учет оснастки по каждому подразделению. Если оснастка пришла в негодность, спишите ее с этого счета документом «Списание материалов из эксплуатации».

Передача в эксплуатацию инвентаря и хозяйственных принадлежностей

Шаг 1. Заполните вкладку «Инвентарь и хозяйственные принадлежности» в документе «Списание материалов в эксплуатацию»

В 1С 8.3 хозяйственный инвентарь, так же как спецодежду, передают документом «Списание материалов в эксплуатацию». Как создать документ и заполнить его основные реквизиты, написано в шаге 1 раздела «Передача в эксплуатацию спецодежды». Для передачи хозяйственного инвентаря предусмотрена вкладка «Инвентарь и хозяйственные принадлежности» (1). В этой вкладке нажмите кнопку «Добавить» (2).

- «Номенклатура» (3). Выберете из справочника номенклатуры нужный инвентарь;

- «Количество» (4). Укажите количество передаваемого инвентаря;

- «Физическое лицо» (5). Выберете сотрудника, ответственного за хранение инвентаря;

- «Способ отражения расходов» (6). В этом справочнике выберете способ отражения расходов, в котором указан счет для списания стоимости инвентаря на расходы, например счет 25.

Поле «Счет учета» (7) заполнится автоматически. Для завершения операции нажмите кнопки «Записать» (8) и «Провести» (9). Теперь в бухгалтерском учете появились записи по передаче инвентаря в эксплуатацию.

Нажмите кнопку «ДтКт» (10), чтобы посмотреть бухгалтерские проводки по этой операции.

В проводках видно, что списание стоимости инвентаря отражено по дебету счета 25 «Общепроизводственные расходы» (11). На специальном счете МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации» (12) в 1С 8.3 ведется учет инвентаря по сотрудникам, которым он выдан. Если инвентарь пришел в негодность, спишите его с этого счета документом «Списание материалов из эксплуатации».

Вводная часть

У большинства компаний есть активы, которые отвечают критериям основных средств, и стоимость которых не превышает 40 000 руб. за единицу. Это инструменты, спецодежда, различный инвентарь и проч.

Такие объекты чаще всего включают в состав материально-производственных запасов (МПЗ) на основании пункта 5 ПБУ 6/01 «Учет основных средств». В этом случае стоимость актива отражают по счету 10 «Материалы». Затем, после ввода в эксплуатацию, списывают на один из «затратных» счетов (например, на счет 26 или на счет 44).

Одновременно стоимость объекта отражают по дебету забалансового счета, предназначенного для учета инвентаря и хозяйственных принадлежностей в эксплуатации. Это нужно, чтобы контролировать сохранность актива, его передвижение между цехами, отделами и т д.

Как отразить реализацию актива

Может так случиться, что руководство компании примет решение продать МПЗ, находящиеся в эксплуатации. По факту реализации следует списать стоимость актива в кредит забалансового счета. Кроме того, необходимо отразить доходы от продажи и расходы в виде начисленного НДС. С этой целью нужно создать проводки:

ДЕБЕТ 62 КРЕДИТ 91 субсчет «Доходы» — показана выручка от реализации актива;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 68 — начислен НДС при реализации актива;

ДЕБЕТ 51 (либо 50) КРЕДИТ 62 — поступила выручка от покупателя

В налоговом учете также надо отразить доходы от реализации и показать их в декларации по налогу на прибыль.

Что касается расходов в виде закупочной стоимости проданного актива, то ни в бухгалтерском, ни в налоговом учете их показывать не следует. Дело в том, что данные затраты уже были учтены в момент передачи в эксплуатацию, и повторное отражение приведет к искажению налогооблагаемой базы и финансового результата.

Нужно ли восстановить актив на балансе

На практике многие бухгалтеры не ограничиваются приведенными выше проводками. Они создают дополнительную операцию, суть которой — восстановить ранее списанные ценности на балансе.

Это делается из-за того, что в ряде бухгалтерских программ типовая операция по продаже «забалансового» имущества не предусмотрена. И чтобы провести такую реализацию, пришлось бы создавать проводки вручную, что крайне нежелательно. К тому же без типовой операции программа не может автоматически сформировать накладную на отгрузку, и данный документ приходится выписывать самостоятельно. Поэтому, чтобы «обмануть» программу, актив сначала вновь проводят по дебету счета 10, и только после этого оформляют продажу.

Однако восстанавливать актив по его фактической стоимости нельзя, так как это приведет к возникновению доходов и затрат, которых на самом деле нет. По этой причине объект повторно ставят на баланс не по реальной, а по символической стоимости — к примеру, равной 1 коп. При этом бухгалтер делает следующие проводки:

ДЕБЕТ 10 КРЕДИТ 91 субсчет «Доходы»

- 0,01 руб. — оприходован актив для реализации;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 10

- 0,01 руб. — списана себестоимость актива

В итоге программа без проблем позволяет реализовать объект, который учтен на балансе наравне с другими материалами. При этом создаются все необходимые проводки и формируется печатная форма отгрузочной накладной.

Учет спецодежды и спец. инвентаря строго регламентирован законодательством Российской Федерации. На основании данных норм ведется учет и в программе 1С Бухгалтерия 8.3.

Для того чтобы отразить передачу таких материалов и прочей малоценки в эксплуатацию существует одноименный документ, который расположен в разделе «Склад». Обратите внимание, что прежде, чем списывать материалы, они должны поступить на склад. Отразить это можно разными способами, например, оформив покупку документов «Поступление (Акт, накладная)».

Первым делом заполним шапку документа. В ней укажем организации ООО «Рога», склад и подразделение местонахождения материалов.

Обратите внимание, что данный документ позволяет передать в эксплуатацию одновременно спецодежду, спецоснастку, а так же инвентарь и хозяйственные принадлежности. В нашем случае реквизиты для всех групп материалов будут совпадать, поэтому данные будут содержаться в одном и том же документе, только на разных вкладках.

Рассмотрим пример передачи в эксплуатацию семи защитных касок и пяти курток для строителей. Выдавать мы их будем нашему сотруднику Абрамову Геннадию Сергеевичу. В дальнейшем именно за ним они и будут числиться. Эти материалы являются спецодеждой, поэтому указывать мы будем их на первой одноименной вкладке документа.

Обратите внимание, что и защитные каски и куртки для строителей являются спецодеждой, что обязательно указывается в карточках данных номенклатурных позиций.

Для правильного отражения данных материалов в учете очень важно правильно указать назначение использования в соответствующей колонке табличной части. Данные здесь выбираются из специального одноименного справочника, который вы можете заполнить самостоятельно.

В рамках нашего примера назначением использования защитных касок является «Каски для строителей». Все данные мы заполнили самостоятельно. В нашем примере погашение стоимости защитных касок будет производиться линейным способом в течение всего срока полезного использования. Он составляет 11 месяцев.

Данный вид расходов мы будем отражать на 25 счете. В зависимости от регламента работы на вашем предприятии счет может быть иным.

Обратите внимание , что в соответствии с действующим законодательством спецодежду со сроком полезного использования менее года можно списывать единовременно. В рамках нашего примера и сроки у защитных касок и курток для строителей меньше 12 месяцев.

После внесения всех необходимых данных в документ его можно провести. Получившиеся в рамках нашего примера проводки представлены на рисунке ниже.

Спецоснастка

К спецоснастке относятся специальное оборудование, инструменты и приспособления. Особенности ее бухучета и правила отнесения к данной группе материалов строго регламентированы и утверждены приказом Министерства Финансов РФ №135н от 26 декабря 2002 года.

В рамках данного примера нам необходимо передать в эксплуатацию форму для отлива шоколадных дедов морозов. Эти данные мы будем вносить в созданный ранее документ, так как и дата передачи и остальные реквизиты шапки будут совпадать.

В табличной части на вкладке «Спецоснастка» указываются практически такие же данные, как и в случае со спецодеждой. В этом случае будет отличаться только счет передачи 10.11.2. Некоторые данные программа заполнит автоматически. Для этого важно указать в карточке номенклатуры, что форма «Дед мороз» является спецоснасткой.

Документ сформирует движения, похожие на случай со спецодеждой, только в данной ситуации так же используется забалансовый счет МЦ.03.

Инвентарь и хоз. принадлежности

На последней вкладке отразим передачу в эксплуатацию канцелярского органайзера. Мы отнесли его к инвентарю и хоз. принадлежностям. Заполнение вкладки производится аналогично предыдущим примерам.

В данной ситуации способом отражения расходов мы указали, что погашение органайзера произойдет при его передаче в эксплуатацию. Затраты по нему мы будем относить к общехозяйственным расходам на 26 счете. Вы можете использовать для учета другой счет.

Особенно важно правильно заполнить и настроить в 1С 8.3 способы отражения расходов.

Документ сформировал всего два движения по передаче канцелярского органайзера, как инвентаря в эксплуатацию. В этом случае используется забалансовый счет МЦ.04.