Как настроить бухучет в 1с 8.3 зуп. Бухучет инфо. Автоматический расчет отпусков, больничных, удержаний

13.03.2014

Настройка бухгалтерских проводок в "1С:ЗУП 8"

Настройка бухгалтерских проводок в программе 1С:Зарплата и Управление персоналом 8 редакция 3.0

С выходом конфигурации «1С:Зарплата и Управление персоналом 8» редакции 3.0, процедура настройки формирования проводок по отражению заработной платы в регламентированном учете стала намного проще. Разработчики программы «1С:Зарплата и Управление персоналом 8 ред. 3.0» разделили Бухгалтерию и Зарплату. Теперь для настройки проводок не нужно делать выгрузку плана счетов и статей затрат из бухгалтерской программы. Это сразу делается в «1С:Зарплата и Управление персоналом 8». Мы по-прежнему можем указать Способ отражения: - по организации в целом, - отдельно по подразделениям, - отдельно по сотрудникам. Для начала мы создаем Способы отражения зарплаты в бухгалтерском учете (Настройка - Способы отражения в бух. учете) добавляем новый Способ отражения, присваиваем ему Наименование. (рис.1).

Рис. 1

Задав нужное количество Способов отражения зарплаты в бухгалтерском учете, делаем настройки:

- В целом по организации (см. рис.2).

Предприятие - Организации (если несколько организаций, выбираем ту организацию, в которой будем делать настройку) - Учетная политика и другие настройки - Бухучет и выплата зарплаты - Способ отражения - Выбираем нужный способ отражения.

- По аналогии настраивается по подразделениям.

- Отдельно по сотруднику (см. рис. 3).

Предприятие - Сотрудники - Учет затрат - Способ отражения - Выбираем нужный способ отражения.

Затем создается документ Отражение зарплаты в бухгалтерском учете (Зарплата - Отражение зарплаты в бухгалтерском учете - Создаем документ). См. рис. 4

После всех описанных процедур, необходимо сделать выгрузку в бухгалтерскую программу (точнее Синхронизацию данных). Если синхронизации еще не было, необходимо сделать настройки синхронизации (см. рис.5).

Затем в «1С:Бухгалтерии 8» редакции 3.0 делаем донастройку Способов отражения зарплаты в бухгалтерском учете. Сотрудники и зарплата - Способы отражения зарплаты в бухгалтерском учете - Выбираем наш Способ и заполняем, недостающие данные (см. рис. 6).

В программе 1С:УПП документы "Начисление зарплаты" и "Выплата зарплаты" не дают никаких бухгалтерских и налоговых проводок. Для целей отражения зарплаты в регламентированном учете в 1С:УПП служит специальный документ "Отражение зарплаты в регламентированном учете". Справочник "Статьи затрат" в 1С:УПП является аналитикой по затратным счетам в бухгалтерском и налоговом учете. Добавим в справочник "Статьи затрат" два новых элемента (рисунок 1).

Рисунок 1.Статьи затрат

Статью "Зарплата (ОбщеХозРасходы)" мы создали для учета на ней зарплаты управленческого персонала.

Статью "Зарплата (ПроизвРасходы)" мы создали для учета на ней зарплаты производственного персонала.

Для создания различных способов отражения "основной" зарплаты работников и отдельных плановых и разовых начислений и удержаний в бухгалтерском и налоговом учетах служит справочник "Способы отражения зарплаты в учете".

Каждый элемент справочника представляет собой корреспонденцию счетов с указанными элементами аналитики, если счета этого требуют.

В данном справочнике имеется несколько предопределенных элементов.

При необходимости справочник дополняется пользователем самостоятельно.

Проводки по налогам в данный справочник не вносятся. Они формируются автоматически.

Создадим в справочнике "Способы отражения зарплаты в учете" шаблонные проводки для отражения зарплаты в регламентированном учете в 1С:УПП (рисунок 2).

Рисунок 2. Способы отражения зарплаты в регламентированном учете.

С помощью способа отражения "Общехозяйственные расходы 26 счет" будут создаваться проводки для отражения зарплаты управленческого персонала предприятия. В качестве статьи расходов отметим статью "Зарплата (ОбщеХозРасходы)".

С помощью способа отражения "Основное производство 20 счет" в 1С:УПП будут создаваться проводки для отражения зарплаты производственного персонала предприятия. В качестве статьи расходов отметим статью "Зарплата (ПроизвРасходы)".

Настройка бухгалтерских проводок для начислений

Отражение зарплаты в регламентированном учете - это проводки.

Проводки для начислений могут вводиться несколькими способами. Рассмотрим возможности ввода проводок и затем расставим их по степени приоритетности.

Учет основного заработка работников организаций

Существует возможность указать правила отражения заработка работников организации в форме справочника "Организации". При этом используется регистр сведений "Бухучет основного заработка организации".

Откроем справочник "Организации" и выберем организацию ЮФО МебельСтройКомплект завод (рисунок 3).

Рисунок 3. Отражение заработка работников в форме справочника "Организации".

На вкладке "Бухучет зарплаты" по нажатию "Задать бухучет зарплаты для организации" откроется регистр "Бухучет зарплаты сотрудников организации". Для того, чтобы вся зарплата работников организации ЮФО МебельСтройКомплект завод учитывалась по способу отражения "Общехозяйственные расходы 26 счет", добавим в регистр следующую запись (рисунок 4).

Рисунок 4. Общехозяйственные расходы счет 26.

Учет основного заработка работников подразделений организаций

Откроем справочник "Подразделения" и выберем подразделение Администрация ЮФО организации ЮФО МебельСтройКомплект завод (рисунок 5).

Рисунок 5. 1С:УПП. Справочник подразделение.

На вкладке Бухучет зарплаты по нажатию "Задать бухучет зарплаты сотрудников подразделения" откроется регистр "Бухучет зарплаты сотрудников подразделения". Для того, чтобы вся зарплата работников подразделения Администрация ЮФО учитывалась по способу отражения "Общехозяйственные расходы 26 счет", добавим в регистр следующую запись (рисунок 6).

Рисунок 6. Вкладка Бухучет зарплаты.

Для того, чтобы вся зарплата работников подразделения Цех ЮФО учитывалась по способу отражения "Основное производство 20 счет", откроем в справочнике подразделение Цех ЮФО и добавим в регистр следующую запись (рисунок 7).

Рисунок 7. Учет основного заработка.

Документ Учет основного заработка работников организации в регламентированном учете

Для регистрации изменений в отражении зарплаты работников организации в регламентированном учете используется документ "Учет основного заработка работников организации в регламентированном учете" (интерфейс Расчет зарплаты организаций/меню Учет зарплаты/Ввод сведений об учете заработка сотрудников). Документ может вводиться на основании приема на работу или кадрового перемещения.

Документ при проведении делает запись в регистр сведений "Учет основного заработка в регл. учете работникам организаций". Для работника Башировой выберем из справочника "Способы отражения зарплаты в учете" способ отражения "Тестовая 25 счет" (рисунок 8).

Рисунок 8. Учет основного заработка в регламентированном учете.

Документ Ввод распределения основного заработка работников организации

Документ позволяет зарегистрировать распределение в учете основного заработка работников по нескольким способам отражения в заданной пропорции на указанный в документе месяц. Найти документ можно: интерфейс Расчет зарплаты организаций/меню Учет зарплаты/Ввод сведений о распределении основного заработка сотрудников.

С помощью документа назначим Башировой И.В. распределение заработка: 20% по способу "Общехозяйственные расходы 26 счет", 80% по способу "Основное производство 20 счет" (Рисунок 9).

Рисунок 9. Распределение основного заработка.

Документ Ввод сведений о регламентированном учете плановых начислений работников организаций

Для регистраций изменений в отражении постоянных начислений работников организаций в регламентированном учете, за исключением основного заработка (правила учета которого регистрируются документом "Учет основного заработка работников организации в регламентированном учете"), предназначен документ "Ввод сведений о регламентированном учете плановых начислений работников организаций" (интерфейс Расчет зарплаты организаций/меню Учет зарплаты/Ввод сведений об учете плановых начислений). Документ при проведении делает запись в регистр сведений "Регл. учет плановых начислений работникам организаций".

С помощью документа назначим Башировой И.В: учет оклада по способу "Общехозяйственные расходы 26 счет", учет районного коэффициента по способу "Основное производство 20 счет."(рисунок 10).

Рисунок 10. Вввод сведений о регламентированном учете плановых начислений.

Настройка распределения начислений и удержаний по бухгалтерским счетам может выполняться в планах видов расчета "Основные начисления организации", "Дополнительные начисления организации".

Откроем План видов расчета "Основные начисления организации", выберем вид начисления Оклад по дням. На закладке "Бухучет и ЕНВД" выберем способ отражения "Общехозяйственные расходы 26 сч." (рисунок 11).

Рисунок 11. Настройка видов расчета.

Приоритет при вводе проводок для начислений

При заполнении документа проводки определяются в соответствии с теми способами, которыми они были назначены. При этом соблюдается следующее условие приоритетности для начислений в зависимости от способа, которым назначается проводка (по степени убывания):

1) проводки, сформированные документами: "Договоры на выполнение работ с физическими лицами", "Начисление по больничному листу организаций" , "Сдельный заработок", "Договор займа"

2) проводки, введенные документом "Ввод сведений об учете плановых начислений работникам организаций"

3) проводки, введенные через настройку видов расчетов

4) проводки, введенные документом "Ввод сведений об учете основного заработка работников организаций"

5) справочник "Подразделения", регистр сведений "Бухучет зарплаты сотрудников подразделения"

6) справочник "Организации", регистр сведений "Бухучет основного заработка организации"

7) справочник "Способы отражения зарплаты в учете" - отражение начислений по умолчанию.

Документ Отражение зарплаты в регламентированном учете

Для автоматизированного формирования проводок по бухгалтерскому и налоговому учету начисленной зарплаты предназначен документ "Отражение зарплаты в регламентированном учете". При нажатии на кнопку "Заполнить" данные проведенного ранее расчета зарплаты будут отражены в документе в следующем разрезе:

· На закладке "Основные начисления" будет показано предполагаемое отражение в бухгалтерском и налоговом учете основных начислений работникам (по каждому работнику и виду начисления), исходя из имеющихся в информационной базе правил отражения начислений в регламентированном учете;

· На закладке "Дополнительные начисления" - то же в части дополнительных начислений;

· На закладке "Проводки" будут показаны сводные проводки по отражению зарплаты в бухгалтерском и налоговом учете.

Спасибо!

Чтобы отразить в программе «1С:Бухгалтерия 8 (ред. 2.0)» начисленные сотрудникам выплаты или удержания, необходимо заполнить справочники «Способы отражения зарплаты в учете», «Начисления организаций» (виды расчета) и указать в них правильные сведения.

Рассмотрим несколько примеров.

Отражение зарплаты производственных рабочих

Пример: На предприятии имеется производство, при этом зарплата производственных рабочих должна быть отнесена на счет 20, с соответствующей аналитикой.Действия в программе:

1. Сведения о бухгалтерских проводках по начисленным выплатам содержатся в справочнике «Способы отражения зарплаты в учете» (меню «Зарплата - Сведения о начислениях» или вкладка «Зарплата»). По умолчанию в нем два значения»: «не отражать в бухучете» и «Отражение начислений по умолчанию» (счет 26). Для отражения зарплаты на счете 20 создадим новый способ отражения, указываем счет дебета: 20, и аналитику для этого счета. Счет кредита: 70. Реквизит «Вид начислений» служит для включения начисления в расходы на оплату труда согласно ст.255 НК РФ.

2. Сведения о начислениях, назначаемых сотрудникам, содержатся в справочнике «Основные начисления» («Начисления организаций», также их называют «виды расчета»). Справочник доступен через меню «Зарплата - Сведения о начислениях» или вкладку «Зарплата». По умолчанию здесь одно начисление «Оклад по дням». Создадим новое начисление, можно воспользоваться копированием. Указываем созданный способ отражения начислений на счет 20. Далее важно правильно заполнить следующие реквизиты: вид дохода НДФЛ: 2000 (Вознаграждение за выполнение трудовых или иных обязанностей...), вид дохода для страховых взносов: Доходы, целиком облагаемые страховыми взносами.

3. В документе «Прием на работу» (или «Кадровое перемещение») в поле «Вид расчета» для производственных рабочих указжем новое начисление:

4. По окончании месяца создаем документ «Начисление зарплаты работникам». При автоматическом заполнении подставляются виды расчета, указанные для сотрудников:

5. Проводим документ «Начисление зарплаты работникам». Сформированы проводки в Дт счета 20, в соответствии с настройками (на рисунке видны данные не по всем сотрудникам):

6. Создаем и проводим регламентный документ «Начисление налогов (взносов) с ФОТ». Взносы на зарплату производственных рабочих тоже будут отнесены на 20 счет.

Отражение начисленного сотруднику штрафа

Пример: Сотруднику был начислен штраф, сумма проведена по счету 73 «Расчеты по возмещению материального ущерба».Действия в программе. Конечно, можно отразить штраф ручной операцией. Но если такое начисление придется делать неоднократно, то имеет смысл занести в программу сведения для его отражения.

1. Создаем новый способ отражения зарплаты «Штраф». Поскольку это удержание, оно будет проводиться по дебету счета 70 и кредиту 73.02. Вид начислений не указываем.

2. Создаем новый вид расчета (начисление) «Штраф». Не заполняем вид дохода по НДФЛ и вид начисления по НК. Однако, вид дохода для страховых взносов обязателен для заполнения, поэтому выбираем «Доходы, не являющиеся объектом обложения страховыми взносами». Указываем созданный способ отражения:

3. По окончании месяца создаем документ «Начисление зарплаты работникам». Вручную добавляем строку, в ней указываем сотрудника, вид расчета «Штраф» и сумму:

4. Проводим документ «Начисление зарплаты работникам». Штраф отражен проводкой Дт 70 Кт 73.02, в соответствии с настройками:

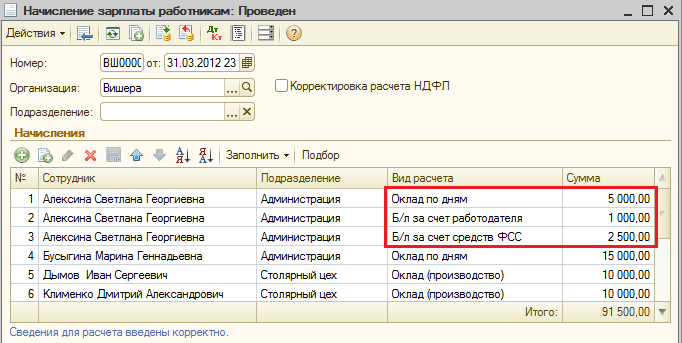

Пример: Сотрудник был на больничном, и ему начислено пособие по временной нетрудоспособности. Первые два дня болезни оплачены за счет работодателя, затраты отнесены на счет 26. Последующие дни болезни оплачены за счет средств ФСС.

Действия в программе:

1. Для отражения пособия за счет средств ФСС создаем новый способ отражения зарплаты. Счет дебета: 69.01 «Расчеты по социальному страхованию», аналитика: «Расходы по страхованию». Счет кредита: 70, вид начислений не заполняем.

2. Создаем новый вид расчета (начисление) для пособия за счет средств ФСС. Указываем созданный способ отражения. Вид дохода для НДФЛ: 2300 (Пособия по временной нетрудоспособности), страховые взносы: «Государственные пособия обязательного социального страхования, выплачиваемые за счет ФСС». Вид начисления по ст.255 НК РФ не указываем, так как пособия не включаются в расходы по оплате труда.

3. Пособие по б/л за счет работодателя может быть отражено в бухучете с помощью способа отражения расходов «По умолчанию» (счет 26). Но чтобы выплаты правильно учитывались при расчете НДФЛ и страховых взносов, необходимо создать начисление (вид расчета) и указать соответствующие виды доходов. Создаем начисление, указываем «Отражение начислений по умолчанию», вид дохода для НДФЛ: 2300 (Пособия по временной нетрудоспособности). Страховыми взносами пособие не облагается, поэтому выбираем «Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС…». Вид начисления по ст.255 НК РФ не указываем, так как пособия не включаются в расходы по оплате труда.

4. Программа «1С:Бухгалтерия» не предназначена для расчета заработной платы и других выплат. Поэтому суммы пособий рассчитываем вне программы. По окончании месяца в программе создаем документ «Начисление зарплаты работникам». Вручную добавляем строки, в них указываем сотрудника, виды расчета для б/л за счет работодателя и за счет средств ФСС, суммы пособия. Также для этого сотрудника изменяем сумму начисленного оклада, поскольку за время болезни оклад не выплачивается.

Проводим документ «Начисление зарплаты работникам». Суммы оклада и б/л за счет работодателя отнесены на сч. 26, сумма б/л за счет средств ФСС - на сч. 69.01с субконто «Расходы по страхованию», согласно настройкам:

Чтобы выплата пособия за счет ФСС отразилась в учете страховых взносов, необходимо создать и провести регламентный документ «Начисление налогов (взносов) с ФОТ». Он формирует не только бухгалтерские проводки, но и движения по регистрам учета налогов и взносов, в частности, по регистру «Учет доходов для исчисления страховых взносов»:

Сформируем отчет «Карточка по страховым взносам» (меню «Зарплата - Учет НДФЛ и налогов (взносов) с ФОТ» или вкладка «Зарплата»). В карточке, кроме базы для начисления взносов и самих взносов, отражена не подлежащая налогообложению сумма пособия за счет работодателю, а также сумма начисленного пособия за счет ФСС.